Die neue FlexCo ist da

Seit Anfang 2024 kann man eine Flexible Kapitalgesellschaft gründen. Die neue Rechtsform ist sowohl für Startups als auch für bereits etablierte Unternehmen interessant.

Die neue Rechtsform ist im Flexible Kapitalgesellschafts-Gesetz (FlexKapGG) geregelt. Sprachlich ist das Gesetz ein Novum, da es ausschließlich in der weiblichen Form formuliert ist. Inhaltlich verweist es zur Gänze auf das bestehende GmbH-Gesetz – hinzugefügt sind nur die Besonderheiten der FlexCo. Der Firmenname muss die Bezeichnung „Flexible Kapitalgesellschaft“ oder „Flexible Company“ beinhalten, er kann jedoch mit den Kürzeln FlexKapG oder FlexCo abgekürzt werden.

Stammkapital und Mindest-KÖSt

Das Mindeststammkapital beträgt 10.000 €, wobei mindestens ein Viertel, also 2.500 €, einbezahlt werden muss. Gleichzeitig wurde bei der GmbH das Mindeststammkapital von 35.000 € auf 10.000 € abgesenkt, wobei hier weiterhin zumindest die Hälfte (somit 5.000 €) einzuzahlen ist. Aufgrund der Senkung des Mindeststammkapitals wurde auch die Mindestkörperschaftsteuer (Mindest-KÖSt) auf 500 € jährlich anstelle von 1.750 € abgesenkt.

Eigene Anteile

Aktiengesellschaften (AGs) dürfen eigene Anteile für Mitarbeiterbeteiligungen erwerben. Das gilt nun auch für die FlexCo, jedoch nicht für die GmbH.

Genehmigtes und bedingtes Kapital

Bei der FlexCo kann im Gesellschaftsvertrag vereinbart werden, dass die Geschäftsführung innerhalb von fünf Jahren das Stammkapital bis zum genehmigten Kapital erhöhen kann. Dabei werden neue Gesellschaftsanteile ausgegeben.

Bei der GmbH ist dies nur mittels aufwendiger Gesellschaftsvertragsänderung möglich.

Es besteht bei der FlexCo auch die Möglichkeit, eine bedingte Kapitalerhöhung durchzuführen, um beispielsweise Wandelschuldverschreibungen oder Optionen einlösen zu können, was im Startup-Bereich gefordert wird.

Unternehmenswertanteile

Diese neue Anteilsklasse ermöglicht es, stimmrechtslose Anteile am Unternehmen ohne Notariatsakt auszugeben. Damit ist die FlexCo für Startups interessant, die hochqualifiziertes Personal mittels Mitarbeiterbeteiligung ans Unternehmen binden möchten. Für etablierte Unternehmen kann die neue Anteilsklasse etwa für Projekt-Tochterfirmen genutzt werden, um unternehmensfremde Partner finanziell, aber ohne Mitspracherecht, zu beteiligen.

Die Unternehmenswertanteile sind mit 25 % des Stammkapitals limitiert. Die betroffenen Gesellschafter werden zwar in einer Namensliste im Firmenbuch veröffentlicht, die Höhe der Beteiligungen ist jedoch nicht für jedermann abrufbar.

Exkurs: Gründungsprivilegierte GmbH

Mit der Absenkung des Mindeststammkapitals wurde somit die Gründung einer gründungsprivilegierten GmbH regelrecht obsolet.

Für bestehende gründungsprivilegierte GmbHs bleibt die Verpflichtung zur Aufstockung auf 17.500 € bestehen. Wer hier auf dem niedrigen Stammkapital von 10.000 € bleiben möchte, muss den Gesellschaftsvertrag abändern und eine Kapitalherabsetzung ohne Gläubigeraufruf durchführen!

Abschaffung der kalten Progression gleicht 2024 die Inflation aus

Die Anpassungen der Steuerstufen an die Inflation geht in Runde zwei. 2024 werden erneut die Steuerstufen und wichtige Steuergrenzen angehoben: Die Steuerlast reduziert sich.

Abschaffung kalte Progression

Unter kalter Progression versteht man die automatische Steuererhöhung, wenn Löhne und Gehälter an die Inflationsrate angepasst werden, die Steuerstufen jedoch nicht. Damit es real nicht zu einer Steuererhöhung kommt, wurden 2023 zum ersten Mal die Tarifstufen und einige andere Steuerwerte an die Inflation angepasst.

Die Anpassung betrug letztes Jahr nur 5,2 %, da hier noch statistisch niedrige Inflationsraten aus Zeiten vor dem Ukrainekrieg hineinspielten. Für 2024 wirkt sich die Anpassung nun wesentlich höher aus: Insgesamt werden fast 10 % Inflation abgegolten, wobei zwei Drittel und somit 6,6 % Inflationsabgeltung in alle Tarifstufen und das verbleibende Drittel in von der Regierung ausgewählte Maßnahmen fließen. Die beigefügte Tabelle zeigt den Überblick.

Absetzbeträge und sonstige Steuerwerte

Auch folgende Absetzbeträge werden 2024 durchschnittlich um rund 10 % angehoben:

- Verkehrsabsetzbetrag

- Pensionisten-Absetzbetrag

- Alleinverdiener-/

Alleinerzieher-Absetzbetrag - Unterhaltsabsetzbetrag

- Kindermehrbetrag

- SV-Rückerstattung

- SEG/SFN-Zulagen

Weitere Maßnahmen

Überstundenzuschläge:

Wer mehr arbeitet, soll mehr in der Geldbörse haben. Daher bleiben die Überstundenzuschläge in den Jahren 2024 und 2025 bis 200 € monatlich steuerfrei; bisher waren es nur 86 € und ab 2026 sind es dann nur noch 120 €. Auch die Zahl der begünstigten Überstundenzuschläge wird befristet auf 2024 und 2025 von 10 auf 18 pro Monat angehoben.

Gewinnfreibetrag:

Auch für Unternehmen gibt es ein Steuerzuckerl. So wird die Grenze für den Grundfreibetrag von 30.000 auf 33.000 € erhöht, was einen zusätzlichen Absetzposten von 450 € pro Jahr bringt.

Homeoffice:

Das ursprünglich befristete Homeoffice-Pauschale und die Absetzbarkeit für ergonomische Büromöbel werden in Zukunft unbefristet verlängert.

Zuschuss für Kinderbetreuung:

Hier kann der Arbeitgeber ab 2024 für Kinder bis zum 14. Lebensjahr bis zu 2.000 € steuerfrei zuschießen. Bisher lag die Grenze bei 1.000 € für Kinder bis 10 Jahre. Außerdem ist ein Kostenersatz nun erlaubt und der Arbeitgeber muss nicht direkt an den Kindergarten, Hort oder ähnliche Institutionen überweisen.

Betriebskindergärten:

Diese dürfen nun auch betriebsfremde Kinder betreuen ohne damit die Steuerfreiheit für all jene Eltern zu verlieren, die im Betrieb arbeiten.

|

Steuersatz |

Steuerstufen |

|||||

|

2022 |

2023 |

Steigerung |

2024 |

Steigerung |

||

|

0 % |

bis |

11.000 |

11.693 |

+ 6,30 % |

12.816 |

+ 9,60 % |

|

20 % |

bis |

18.000 |

19.134 |

+ 6,30 % |

20.818 |

+ 8,80 % |

|

30 % |

bis |

31.000 |

32.075 |

+ 3,47 % |

34.513 |

+ 7,60 % |

|

40 % |

bis |

60.000 |

62.080 |

+ 3,47 % |

66.612 |

+ 7,30 % |

|

48 % |

bis |

90.000 |

93.120 |

+ 3,47 % |

99.266 |

+ 6,60 % |

|

50 % |

ab |

90.000 |

93.120 |

+ 3,47 % |

99.266 |

+ 6,60 % |

|

55 % |

ab |

1 Mio. |

1 Mio. |

1 Mio. |

Entnahme von Betriebsgebäuden ab sofort steuerfrei

Mit dem Abgabenänderungsgesetz AbgÄG 2023 wurde ein echtes Praxisproblem beseitigt. Die Entnahme von Betriebsgebäuden löst nicht bei Entnahme, sondern erst bei Verkauf Steuerpflicht aus.

Entnahmen bisher

Wer ein Betriebsgebäude ins Privatvermögen übernahm, weil etwa der Betrieb ohne Geschäftslokal verkauft wurde, erlebte häufig eine böse Überraschung. Während die Entnahme von Grund und Boden steuerfrei war und erst bei Verkauf steuerpflichtig wurde, musste man für den Gebäudeanteil bereits bei der Entnahme Steuern zahlen.

Dabei fielen 30 % Immobilienertragsteuer (ImmoESt) für einen fiktiven Gewinn an, der sich vereinfacht gesprochen aus dem aktuellen Marktwert (steuerlicher Teilwert) abzüglich Anschaffungskosten vermindert um die Abschreibungen (Buchwert) errechnete. Das führte dazu, dass Entnahmen im Rahmen von Umgründungen, Betriebsaufgaben oder -verkäufen zu einer immensen Steuerbelastung führen konnten, ohne dass parallel dazu Einnahmen aus dem Immobilienverkauf zuflossen. Auch die Ermittlung des relevanten Teilwertes stellte sich als schwierige Aufgabe dar und musste für das Finanzamt nachvollziehbar sein.

Entnahmen ab Juli 2023

Hier brachte das AbgÄG 2023 seit 1. Juli 2023 endlich eine zufriedenstellende Lösung. Nun ist nicht nur der nackte Grund und Boden, sondern das gesamte Grundstück inklusive Gebäude zum Zeitpunkt der Entnahme steuerfrei. Der Entnahmewert ist der Buchwert im Betrieb. Damit unterbleiben die Aufdeckung und Versteuerung der stillen Reserven im Zeitpunkt der Entnahme.

Erst zum Zeitpunkt des Verkaufs fallen 30 % ImmoESt auf den Gewinn aus dem Grundstücksverkauf an. Die Steuerlast kann daher aus dem Verkaufserlös beglichen werden.

Diese Entnahmeregelung ist auch im Rahmen einer (Teil-)Betriebsveräußerung, einer Umgründung oder eines Rechtsformwechsels anwendbar und auch hier erfolgt die Besteuerung der stillen Reserven des Gebäudes erst im Rahmen der Veräußerung der Liegenschaft.

Herstellerbefreiung

Selbst hergestellte Gebäude sind unter bestimmten Voraussetzungen von der ImmoESt befreit. Diese Herstellerbefreiung gilt für Gebäude, die nicht innerhalb der letzten zehn Jahre zur Erzielung von Einkünften gedient haben. Im AbgÄG 2023 wurde nun festgelegt, dass die Herstellerbefreiung nur dann anwendbar ist, wenn die Gebäudeerrichtung im Privat- und nicht im Betriebsvermögen stattfand.

Praxistipp:

Ein leerstehendes Betriebsgebäude kann nun ohne Besteuerung der stillen Reserven privat genutzt oder vermietet werden. Erst bei Verkauf fällt ImmoESt an. Wir beraten Sie gerne dazu.

Doppelter Progressionsvorbehalt bei doppeltem Wohnsitz

Ein Erkenntnis des VwGH hat kürzlich die geltende Auffassung zum Progressionsvorbehalt bei Auslandseinkünften korrigiert. Bisher wurde der Progressionsvorbehalt in Österreich nur angewandt, wenn Österreich auch der Ansässigkeitsstaat war. Nun wurde klargestellt, dass auch bei Nichtansässigkeit der Progressionsvorbehalt anzuwenden ist.

Grundsätzlich besteht in Österreich unbeschränkte Steuerpflicht, sobald in Österreich ein Wohnsitz gegeben ist. Sie umfasst das gesamte Welteinkommen, bei mehreren Wohnsitzen kann somit das Welteinkommen in mehreren Staaten der vollen Besteuerung unterliegen. Um dies zu vermeiden, wurden zwischen den Staaten Doppelbesteuerungsabkommen (DBA) abgeschlossen. Grundsätzlich wird unterschieden zwischen:

- dem Ansässigkeitsstaat (Staat, in dem der Lebensmittelpunkt begründet wird)

und

- dem Quellenstaat (Staat, in dem weitere Einkünfte erzielt werden)

Häufig erfolgt die Versteuerung der Einkünfte im Quellenstaat. Zur Vermeidung der Doppelbesteuerung im Ansässigkeitsstaat sieht das DBA die Anrechnungsmethode oder die Befreiungsmethode vor.

Anrechnung und Befreiung

Bei der Anrechnungsmethode werden die Einkünfte des anderen Staates zur Gänze versteuert, die ausländischen Steuern werden dabei voll angerechnet. Nach der Befreiungsmethode erfolgt keine Besteuerung der Einkünfte des anderen Staates. Für die Ermittlung des anzuwendenden Steuersatzes werden allerdings alle Einkünfte gesamt berücksichtigt.

In Fällen, in denen Österreich als Quellenstaat die Einkünfte versteuert hat, erfolgte dies bisher nur für die in Österreich erzielten Einkünfte zu dem hierfür anwendbaren Tarif. Diese Praxis wurde nun vom VwGH verworfen: Auch für den Quellenstaat ist das Welteinkommen von Bedeutung. Für die Ermittlung des Steuersatzes der Einkünfte aus Österreich ist ab 2023 nun der auf Basis des Welteinkommens ermittelte Steuersatz heranzuziehen.

Zweitwohnsitzverordnung bringt Ausweg

Nach dieser Verordnung gilt eine Person als beschränkt steuerpflichtig und entkommt somit dem Progressionsvorbehalt, wenn der österreichische Zweitwohnsitz nicht länger als 70 Tage im Kalenderjahr benutzt wird und der Mittelpunkt der Lebensinteressen seit mindestens fünf Kalenderjahren im Ausland liegt.

Beispiel

Ein in Slowenien ansässiger Einzelunternehmer betreibt in Slowenien und Österreich einen Gewerbebetrieb.

Der Unternehmer hat auch einen Wohnsitz in Österreich.

Ermittlung Durchschnittsteuersatz

|

Einkünfte Gewerbebetrieb Österreich (Betriebsstätte) |

30.000 |

|

Einkünfte Gewerbebetrieb Slowenien (Stammhaus) |

90.000 |

|

= Welteinkommen |

120.000 |

|

Tarifsteuer auf das Welteinkommen (lt. ESt-Tabelle 2023) |

46.012 |

|

Durchschnittsteuersatz rd. |

38 % |

Anwendung auf die in Österreich zu besteuernden Einkünfte

|

Steuer MIT Berücksichtigung Progressionsvorbehalt Steuersatz auf Betriebsstätte Österreich (30.000 x 38 %) rd. |

11.500 |

|

Steuer OHNE Berücksichtigung Progressionsvorbehalt Tarifsteuer auf Einkünfte Österreich (lt. ESt-Tabelle 2023) rd. |

4.750 |

|

Steuerliche Mehrkosten ab 2023 |

6.750 |

Stromkostenbremse erweitert

Der Stromkostendeckel gilt nun auch für private Haushalte in Kombination mit Gewerbe und Bauern; Haushalte mit vier und mehr Personen erhalten einen Stromkostenergänzungszuschuss.

Allgemeine Info zur Stromkostenbremse

Die Stromkostenbremse gilt von Dezember 2022 bis Juni 2024. Die Stromkostenbremse gilt für natürliche Personen, die einen aufrechten Stromlieferungsvertrag für einen Haushalts-Zählpunkt haben. Diese Personen erhalten die Stromkostenbremse automatisch von ihrem Stromlieferanten auf der nächsten Rechnung und bei zukünftigen Teilbetragszahlungen. Pro Haushalts-Zählpunkt wird maximal ein Grundkontingent von 2.900 Kilowattstunden (kWh) gefördert.

Das sind laut Regierung rund 80 % des durchschnittlichen Verbrauchs der österreichischen Haushalte. Bis zu diesem Grundverbrauch soll der reine Strompreis (Arbeitspreis) maximal 10 Cent pro kWh betragen.

Gewerbe- und landwirtschaftliche Haushalte

Die Stromkostenbremse gilt nun auch für Personen, die den privaten Strom aus bäuerlichen und gewerblichen Stromlieferungsverträgen beziehen.

Zuschuss für Haushalte mit mehr als drei Personen

Mit einer Ergänzung wurde Ende Jänner der Stromkostenergänzungszuschuss beschlossen. Dieser wird – sofern technisch möglich – automatisch von der nächsten Jahresrechnung abgezogen, wenn an einer Adresse mehr als drei Personen ihren Hauptwohnsitz haben. Die Entlastung wird in drei Tranchen ausbezahlt und beträgt insgesamt 166,25 € für die vierte und jede weitere Person im Haushalt.

Mehrpersonenhaushalte, die nicht automatisch erfasst werden können, oder an denen mehr als ein Zählpunkt mit Entnahme besteht, werden beginnend mit Mitte April informiert und können einen Antrag stellen.

SVS: 100 € für Vorsorgeuntersuchung

Seit Jahresbeginn erhalten Versicherte der Sozialversicherung der Selbständigen (SVS) 100 € Bonus für eine Vorsorgeuntersuchung.

Ab 1. Jänner 2023 erhalten SVS-Krankenversicherte und anspruchsberechtigte Angehörige einen Bonus von 100 €, wenn sie sich innerhalb eines bestimmten Zeitraums einer Vorsorgeuntersuchung unterziehen:

- unter 40-Jährige, die zwischen 1. Jänner 2021 und 31. Dezember 2023 eine Vorsorgeuntersuchung absolvieren oder das bereits getan haben

- über 40-Jährige, die zwischen 1. Jänner 2022 und 31. Dezember 2023 eine Vorsorgeuntersuchung machen oder das bereits gemacht haben

- mitversicherte Kinder vom 6. bis zum 18. Lebensjahr, die zwischen 1. Jänner 2021 und 31. Dezember 2023 eine Jugendlichenuntersuchung oder einen Gesundheits-Check Junior absolvieren oder schon hinter sich haben.

Der 100-Euro-Bonus wird von der SVS automatisch und ohne Antragstellung auf Basis der abgerechneten oder zur Kostenvergütung eingereichten Leistungen auf das Konto der Versicherten überwiesen. Für alle, die die Vorsorgeuntersuchung bereits 2021 oder 2022 absolviert haben, wird das Geld bereits im 1. Quartal 2023 angewiesen, alle anderen erhalten den Bonus im Laufe des Jahres 2023 nach Absolvierung ihrer Vorsorgeuntersuchung und Abrechnung der Leistung durch die SVS. Die Leistung ist einkommen- und umsatzsteuerfrei.

Teuerungsentlastung

Die Bundesregierung hat drei Entlastungspakete mit einem Volumen von insgesamt 32,7 Mrd. Ä geschnürt, um den Teuerungen in Österreich entgegenzuwirken. Ziele sind die kurzfristige Entlastung für die Bevölkerung sowie nachhaltige und strukturelle Änderungen. Die Umsetzung der Maßnahmen und die Unterstützungsleistungen sollen bis 2026 laufen.

Erstes Entlastungspaket

Im ersten Entlastungspaket wurde der Energiekostenausgleich geregelt, die Einreichungsfrist für die Energiegutscheine endete mit 31.10.2022. Weiters wurde das Aussetzen der Verrechnung der Ökostrompauschale und des Ökostrom-Förderbeitrages für das Jahr 2022 beschlossen. Ab September 2022 wird der Teuerungsausgleich in der Höhe von 300 € an besonders Betroffene ausbezahlt (zB Bezieher von Sozialhilfe, Ausgleichszulage, Studienbeihilfe, Mindestpension).

Zweites Entlastungspaket

Für den Zeitraum Mai 2022 bis Juni 2023 wird das Pendlerpauschale um 50 % angehoben, der Pendlereuro wird vervierfacht. Die SV-Rückerstattung für Pendler mit niedrigem Einkommen wird um insgesamt 100 € erhöht (2022: 60 €; 2023: 40 €). Erdgas- und Elektrizitätsabgabe wurden um rund 90 % gesenkt. Treibstoffrückvergütungen auf hohe Treibstoffpreise sollen inländische KMU sowie Ein-Personen-Unternehmen entlasten. Durch Herabsetzungen in den Einkommen- und Körperschaftsteuervorauszahlungen soll für Unternehmen eine Liquiditätshilfe geschaffen werden. Weiters werden Betriebe bei einem Umstieg auf alternative Antriebsformen unterstützt; eine Investitionsoffensive in die Energieunabhängigkeit für Windkraft- und Photovoltaikprojekte wurde gestartet. Außerdem erfolgten Preissenkungen und diverse Angebotserweiterungen im öffentlichen Verkehr.

Drittes Entlastungspaket

Das dritte Entlastungspaket umfasst:

- Sonderfamilienbeihilfe: 180 € pro Kind (ausbezahlt im August 2022),

- erhöhter Kindermehrbetrag: 550 € für 2022,

- Teuerungsabsetzbetrag 2022 für Arbeitnehmer, denen der Verkehrsabsetzbetrag zusteht (bis 500 €),

- außerordentliche Einmalzahlungen an Pensionisten (bis 500 €),

- außerordentliche Gutschriften an Selbständige und Bauern (bis 500 €), außerdem den

- Klima- und Antiteuerungsbonus iHv 500 € für jeden Erwachsenen bzw. 250 € für jedes Kind (ausbezahlt seit September 2022).

Weiters wird ab dem Jahr 2022 der Familienbonus Plus pro Kind jährlich von 1.500 € auf 2.000 € (Kinder unter 18 Jahre) bzw. von 500 € auf 650 € (Kinder über 18 Jahre) angehoben. In den Jahren 2022 und 2023 können Arbeitgeber ihren Mitarbeitern Teuerungsprämien in Höhe von max. 3.000 € abgabenfrei auszahlen. Ab 2023 werden die Abschaffung der kalten Progression, die Senkung der Lohnnebenkosten sowie die Valorisierung der Familien- und Sozialleistungen wirksam (siehe Seite 1).

Für im Gebührengesetz geregelte Eingaben und Schriften an Behörden und beliehene Unternehmen (zB Zulassungsstellen) gilt bis Juli 2023 ein Gebührenstopp. Dies betrifft zB Baubewilligungen oder Zulassungen von Kfz.

Umsatzsteuerzinsen

Bisher war in Österreich nur die Verzinsung von Nachzahlungen und Guthaben bei Ertragsteuern geregelt. Aufgrund der EuGH-Rechtsprechung gibt es jetzt auch eine Regelung für Umsatzsteuerzinsen.

Verzinsung von Gutschriften

Eine Gutschrift aus einem UVA-Guthaben wird ab dem 91. Tag nach Einlangen der UVA bis zur Verbuchung des Überschusses auf dem Finanzamtskonto verzinst. Bei Gutschriften aus einer Umsatzsteuerjahreserklärung wird ab dem 91. Tag nach Einlangen der Erklärung beim Finanzamt bis zur Bekanntgabe des Bescheides verzinst.

Verzinsung von Nachzahlungen

Eine Vorauszahlung, die sich aus einer verspäteten Einreichung einer UVA ergibt, wird ab dem 91. Tag nach Fälligkeit der Vorauszahlung bis zum Einlangen der UVA verzinst.

Nachforderungen aus einer Umsatzsteuerjahreserklärung werden bereits ab 1. Oktober des Folgejahres bis zur Bekanntgabe des Bescheides verzinst.

Anwendung der Neuregelung

- ab dem Veranlagungsjahr 2022

- Nachforderungen aus UVA-Zeiträumen, die nach dem 20.7.2022 fällig werden

- Anwendung auf alle ab 20.7.2022 noch offenen Gutschriften

Der Zinssatz beträgt 2 % pa über dem Basiszinssatz (Stand ab 27.7.2022 1,88 % pa); der Bagatellfreibetrag beträgt 50 €.

Umsatzsteuer Dreiecksgeschäfte ab 1.1.2023

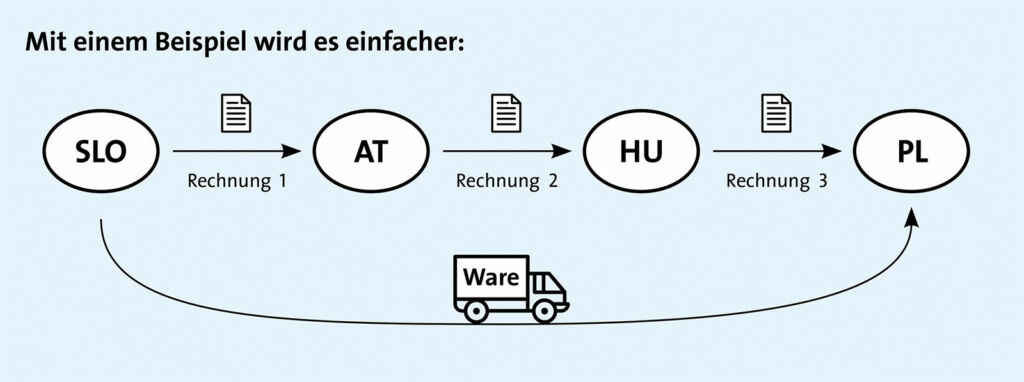

Mit dem Abgabenänderungsgesetz 2022 wurde die Vereinfachung für Dreiecksgeschäfte erweitert und kann nunmehr auch auf Reihengeschäfte mit mehr als drei Beteiligten angewendet werden.

Ein Reihengeschäft liegt vor, wenn mehrere Unternehmer über einen Gegenstand Umsatzgeschäfte abschließen und der Gegenstand unmittelbar vom ersten an den letzten Abnehmer in der Reihe befördert oder versendet wird.

Eine Spezialität ist das sogenannte innergemeinschaftliche (ig.) Dreiecksgeschäft. Hier gibt es eine Erleichterung für den mittleren Unternehmer, wenn genau drei EU-Mitgliedsstaaten beteiligt sind. Neu ab 2023 ist, dass die Vereinfachungsregel auch auf Geschäfte mit mehr als drei Beteiligten angewendet werden kann.

Die Vereinfachung besteht darin, dass sich der mittlere Unternehmer – genannt Erwerber – nicht im Bestimmungsland für Umsatzsteuerzwecke registrieren lassen muss und der dort steuerpflichtige ig. Erwerb bereits als versteuert gilt. Voraussetzung ist, dass bestimmte Form- und Meldeverpflichtungen erfüllt werden wie zB ein Hinweis auf der Rechnung und Aufnahme in die Zusammenfassende Meldung (ZM).

Auch bei einer längeren Reihe ist der Nutznießer der Vereinfachung auch weiterhin nur der Erwerber, dies ist der Empfänger der sogenannten bewegten Lieferung.

PL bestellt bei HU eine Maschine. HU wiederum bestellt bei AT und AT bestellt bei SLO. SLO transportiert die Maschine direkt nach Polen zu PL. AT ist der Empfänger der bewegten Lieferung.

Ohne Vereinfachung (bis 2022)

Der österreichische Unternehmer AT muss seine Rechnung an den Polen PL mit polnischer Umsatzsteuer ausstellen. Außerdem muss AT einen ig. Erwerb in Polen versteuern. Dazu muss sich AT in Polen umsatzsteuerlich registrieren, was einen großen Verwaltungsaufwand bedeutet.

Mit Vereinfachung (ab 2023)

Für AT gilt nun zum einen der ig. Erwerb in Polen bereits als versteuert und AT kann die Rechnung mit „Reverse Charge“ ausstellen. Er entgeht somit der Registrierung in Polen.

Homeoffice in der Arbeitnehmerveranlagung

Durch die steuerlichen Homeoffice–Regelungen können Arbeitnehmer seit 2021 das Homeoffice-Pauschale steuerlich geltend machen. Über die Voraussetzungen zur Steuerbegünstigung bei Homeoffice haben wir bereits im Impuls Q2 und Q3/2021 informiert. Nun wollen wir die allgemeinen Begriffe näher erläutern.

Homeoffice-Tag

Um das Homeoffice-Pauschale in Anspruch nehmen zu können, muss der Arbeitnehmer mindestens 26 Tage pro Jahr im Homeoffice arbeiten. Ein Homeoffice-Tag liegt nur dann vor, wenn die berufliche Tätigkeit ausschließlich in der Wohnung ausgeübt wird. Arbeitet man halbtags zu Hause und fährt danach auf Dienstreise oder ins Büro, liegt kein Homeoffice-Tag vor! Die Wohnung umfasst nicht nur die eigene private Wohnung im Haupt- und Nebenwohnsitz sondern auch die Wohnung von nahen Angehörigen oder Lebensabschnittspartnern. Nicht möglich ist das Arbeiten in Parks, öffentlichen Plätzen, Vereinslokalen, Cafés usw.

Homeoffice-Pauschale in der Arbeitnehmerveranlagung

Zur Abgeltung der Mehrkosten im Homeoffice kann der Arbeitgeber eine Zahlung veranlassen, diese ist mit max. 3 € pro Tag und 100 Tage im Jahr steuerfrei.

Die Anzahl der Homeoffice-Tage sowie die Höhe des ausbezahlten nicht steuerbaren Pauschales sind im Jahreslohnzettel angeführt. Diese Daten werden automatisch in die Arbeitnehmerveranlagung übernommen. Hat der Arbeitgeber das Homeoffice-Pauschale nicht vollständig ausbezahlt, erfolgt die vollständige Berücksichtigung automatisch in der Arbeitnehmerveranlagung.

SVS-Bonus für Niedrigverdiener

GSVG oder BSVG-Krankenversicherte mit niedrigem Einkommen erhalten ab heuer eine Gutschrift ihrer Beiträge.

Ursprünglich war diese Gutschrift auch für Arbeitnehmer und Pensionisten gedacht. Für diese Personengruppe wurde jedoch eine Entlastung über eine Erhöhung des Verkehrs- und des Pensionistenabsetzbetrages sowie der SV-Rückerstattung geschaffen. Da Selbständige und Bauern nicht in den Genuss dieser Steuerbegünstigungen kommen, wurde das Konzept einer Gutschrift der Beiträge in der Krankenversicherung letztendlich nur für diese selbständigen Berufsgruppen umgesetzt.

Die Krankversicherung beträgt unverändert 6,8 % der Beitragsgrundlage, allerdings zahlt der Bund eine jährliche Gutschrift zwischen 60 und 315 €. Voraussetzung ist, dass man zum 31. Mai des laufenden Kalenderjahres in der SVS pflicht- oder selbstversichert ist. Der Zuschuss hängt von der vorläufigen Beitragsgrundlage ab. Diese darf aber die Summe von 2.900 € monatlich nicht übersteigen. Diese Voraussetzungen werden mit Stichtag 1. Juni geprüft – die Gutschrift erfolgt dann im dritten Quartal 2022.

Für Bauern gelten die gleichen Regeln, wobei der Stichtag für die Pflichtversicherung der 15. Jänner ist. Die Auszahlung erfolgt dann bereits im zweiten Quartal, wobei die Voraussetzungen am 1. Juni nochmal überprüft werden.

Förderung für thermische Sanierung und Heizkesseltausch

Die ökosoziale Steuerreform bringt Steuererleichterungen in Form von absetzbaren Sonderausgaben für den Umstieg auf klimafreundliches Heizen und thermische Sanierung von Gebäuden.

Pauschalbetrag

Folgende Pauschalen können Sie als Sonderausgaben für fünf Jahre absetzen:

- thermisch-energetische Sanierung von Gebäuden: 800 € pro Jahr

- Ersatz eines fossilen Heizungssystems gegen ein klimafreundliches (Heizkesseltausch): 400 € pro Jahr

In Summe sind daher für die Gebäude-sanierung 4.000 € und für den Heiz-kesseltausch 2.000 € absetzbar.

Voraussetzungen

- Der Bund gewährt für die Investition eine Förderung gemäß Umweltförderungsgesetz.

- Die Daten werden direkt an die Finanz übermittelt.

- Die Ausgaben müssen nach Abzug der ausbezahlten Förderung mind. 4.000 € (Sanierung) bzw. 2.000 € (Heizkesseltausch) übersteigen.

Weitere Förderung

Wird innerhalb der 5-Jahres-Frist eine weitere Investition gefördert, so verlängert sich der Sonderausgaben-Zeitraum auf zehn Jahre.

Wenn im ersten Jahr sowohl saniert als auch der Kessel getauscht wird, kann man fünf Jahre 800 € absetzen und die nächsten fünf Jahre jeweils 400 €. Kommt es erst zu einer weiteren Investition zwischen dem zweiten und fünften Jahr, so wird diese Investition ab dem sechsten Jahr mit dem Pauschalbetrag absetzbar. Beide Pauschalbeträge können Sie aber nicht gleichzeitig innerhalb eines Jahres geltend machen.

Inkrafttreten

Die Sonderausgaben können erstmalig für Förderungen, die man nach dem 30. Juni 2022 ausbezahlt bekommt, abgesetzt werden. Das Förderungsansuchen muss nach dem 31. März 2022 eingebracht worden sein.

Steuerfreie Gewinnbeteiligung für MitarbeiterInnen

Mit der ökosozialen Steuerreform kann man nun MitarbeiterInnen steuerfrei am Gewinn beteiligen. Bisher war das nur über eine Kapitalbeteiligung möglich.

Seit Anfang 2022 können Betriebe in Beschäftigung stehende MitarbeiterInnen mit bis zu 3.000 € pro Jahr steuerfrei am Gewinn beteiligen. Die steuerfreie Beteiligungsmöglichkeit am Kapital der Betriebe bleibt parallel dazu bestehen.

Voraussetzungen

- Die Gewinnbeteiligung muss allen ArbeitnehmerInnen oder bestimmten Gruppen von ArbeitnehmerInnen gewährt werden;

- die Gewinnbeteiligung darf nicht anstelle eines bisher gezahlten Arbeitslohns oder einer üblichen Lohnerhöhung treten;

- es dürfen keine Rechtsansprüche aufgrund von lohngestaltenden Vorschriften (z.B. Kollektivverträgen, Dienstordnungen von Gebietskörperschaften) bestehen;

- die Summe aller steuerfreien Gewinnbeteiligungen darf den Vorjahresgewinn nicht übersteigen.

Die Obergrenze des Vorjahresgewinnes ist bei Unternehmen, die nach Unternehmensrecht bilanzieren (z.B. GmbH, AG) das EBIT (Gewinn vor Zinsen und Steuern). Für alle anderen gilt der steuerliche Gewinn.

Von der Lohnsteuer abgesehen, gibt es keine weiteren Begünstigungen – Sozialversicherung und Lohnnebenkosten fallen in vollem Umfang an.

Corona – Förderungen: Schadensminderungspflicht

Für die Beantragung des Fixkostenzuschusses, des Verlustersatzes und des Ausfallsbonus gilt die Anforderung, die Kosten für das Unternehmen so gering wie möglich zu halten. Der Unternehmer muss also schadensmindernde Maßnahmen setzen, um den Verlust durch den Umsatzausfall zu kompensieren.

Im Zuge der Förderprüfung wird darauf geachtet, ob der Unternehmer sich um die Reduktion der Pacht oder der Miete bemüht hat. Hierbei wird davon ausgegangen, dass es für den Mieter zumutbar ist, sich mit dem Vermieter in Verbindung zu setzen und eine Mietzinsminderung zu verlangen. Gemäß den gesetzlichen Grundlagen des ABGB (Allgemeines bürgerliches Gesetzbuch) genügt es, dem Bestandgeber zu erklären, dass man die Zahlungen aussetzt, wenn ein Objekt nicht nutzbar ist. Derzeit werden die rechtlichen Voraussetzungen betreffend eine Verpflichtung zur Mietreduktion bei eingeschränkter Nutzungsmöglichkeit geprüft. Somit sollte die Zahlung des gesamten Mietzinses nur unter Vorhalt geleistet werden.

Die Einhaltung der Schadensminderungspflicht wird streng geprüft. Im Fall fehlender Beweismittel ist mit einer Rückzahlung der Förderung zu rechnen, im Extremfall ist auch eine Wertung als Förderbetrug möglich. Ein Förderbetrug liegt dann vor, wenn der Antragsteller vorsätzlich falsche Angaben gemacht hat und sich damit die Förderung erschlichen hat. Dies wird zukünftig durch die Finanzverwaltung im Zuge von Betriebsprüfungen mitgeprüft.

Guthabenzinsen auf Umsatzsteuerguthaben

Bisher gab es keine Zinsen auf zu spät rückgezahlte Umsatzsteuerguthaben. Nun muss die Finanz in bestimmten Fällen Zinsen zahlen – entschied der Verwaltungsgerichtshof.

Bei hohen Umsatzsteuerrückzahlungen – sei es, weil man besonders hohe Vorsteuerbeträge geltend macht oder weil sich der Umsatz nachträglich reduziert hat – sieht die Finanz meist besonders gut hin. Im Rahmen einer Abgabenprüfung wird der Rechtsanspruch festgestellt. Manchmal dauert es allerdings Monate oder sogar Jahre, bis die Rückzahlung endlich auf dem Konto des Unternehmens landet.

Der Verwaltungsgerichtshof (VwGH) und auch der Europäische Gerichtshof (EuGH) mussten sich mit der Frage nach einer Verzinsung für nicht ausbezahlte Umsatzsteuerguthaben beschäftigen. Der EuGH entschied am 12. Mai 2021, dass Guthaben, die nicht innerhalb einer angemessenen Frist ausbezahlt werden, zu verzinsen sind.

In Österreich präzisierte der VwGH am 30. Juni 2021 den Zinsanspruch: Der Zinssatz soll gleich hoch sein wie jener für Anspruchs-, Aussetzungs- oder Beschwerdezinsen – das sind aktuell 1,38 % pro Jahr. Wann der genaue Beginn für einen Zinsenlauf ist, muss allerdings im Einzelfall festgestellt werden.

Tipp:

Wer schon lange auf die Auszahlung einer hohen Umsatzsteuergutschrift wartet, kann mit Verweis auf die EuGH- und VwGH-Judikatur Zinsen beim Finanzamt beantragen. Wie die Finanz diese Anträge behandelt, wird sich zeigen. Wir unterstützen Sie gerne!

Exekutionsordnung beschleunigt Verfahren

Mit der umfassenden Reform der Exekutionsordnung (EO) sollen Gläubiger schneller zu ihrem Geld kommen und zahlungsunfähige Schuldner rascher ins Insolvenzverfahren geführt werden. Die neue EO trat mit Juli 2021 in Kraft.

Exekutionspaket

Bisher musste man beim Antrag ein konkretes Exekutionsmittel nennen und sich für eine Gehaltsexekution oder eine Fahrnisexekution – eine Zwangsvollstreckung auf bewegliche Sachen – entscheiden. Mit der neuen EO können Gläubiger auch ein Exekutionspaket wählen, indem sie im Antrag kein bestimmtes Exekutionsmittel nennen. Das Exekutionspaket umfasst die Gehalts- und Fahrnisexekution und die Aufnahme eines Vermögensverzeichnisses.

Übersteigt die Forderung 10.000 € oder war das einfache Verfahren erfolglos, können Gläubiger auch das „erweiterte“ Exekutionspaket beantragen. Hier sind alle Arten von Exekutionen auf bewegliches Vermögen erfasst – also auch Zwangsvollstreckung von Forderungen und sonstigem Vermögen.

Exekutionsverwalter

Beim erweiterten Exekutionspaket ermittelt ein Exekutionsverwalter die pfändbaren Vermögenswerte und erstellt eine Inventarliste. Das Oberlandesgericht Linz führt für ganz Österreich eine Liste der Verwalter.

Der Verwalter entscheidet über die Art der Verwertung der einzelnen Vermögensrechte. Dafür darf er Liegenschaften, Geschäftsräume sowie die Wohnung des Schuldners betreten und hat auch das Recht, in die Bücher und Aufzeichnungen Einsicht zu nehmen. Die Entlohnung ist grundsätzlich erfolgsabhängig, aber beträgt mindestens 500 €.

Offenkundige Zahlungsunfähigkeit

Stellt sich während des Exekutionsverfahrens heraus, dass der Schuldner nicht nur nicht zahlungswillig, sondern offenkundig zahlungsunfähig ist, so muss die Exekution unterbrochen werden. Gleichzeitig haben die Gläubiger die Möglichkeit, einen Antrag auf ein Schuldenregulierungsverfahren zu stellen, das dann als Gesamtvollstreckung bezeichnet wird.

Zahlungsunfähigkeit wird öffentlich

Eine offenkundige Zahlungsunfähigkeit wird in der Ediktsdatei vermerkt. Dabei handelt es sich um ein öffentliches Register, das übers Internet abgerufen werden kann. Schuldnerberatungsstellen kritisieren, dass Arbeitgeber oder Vermieter keine Verträge mit als zahlungsunfähig vermerkten Personen abschließen werden.

Ziel der neuen EO ist es, dass es insgesamt zu geringeren und kostengünstigeren Exekutionen kommt und dass Schuldner schneller ins Schuldenregulierungsverfahren kommen und so schneller entschuldet werden. Wie sich die neue EO bewährt, wird sich in den nächsten Monaten zeigen.

Ediktsdatei

www.edikte.justiz.gv.at > Offenkundige Zahlungsunfähigkeit

Streit um Covid-19 Förderungen meist aussichtslos

Wenn es zum Streit über Corona-Maßnahmen kommt, sitzt der Förderwerber meist am kürzeren Ast. Ein Rechtsstreit will daher gut überlegt sein.

Die Pandemie dauert an. Und mit ihr steigt auch das Budgetdefizit aufgrund von COVID-19 Hilfsmaßnahmen. Daher ist es nicht verwunderlich, dass die Förderstellen die Anträge genauer prüfen und im Nachhinein kontrollieren, ob die Förderkriterien eingehalten wurden.

Privatrechtlicher Vertrag

Die typische COVID-19 Unterstützung basiert auf einer Verordnung, die eine Förderstelle wie COFAG, AWS, AMS oder Wirtschaftskammer mit der Abwicklung beauftragt. Mit der Antragstellung nimmt der Förderwerber die Richtlinien an und mit der Auszahlung kommt es zu einem privatrechtlichen Vertragsabschluss.

Bei Streitigkeiten gelten daher nicht die Bestimmungen eines Verwaltungsverfahrens, sondern man muss den privatrechtlichen Gerichtsweg einschlagen.

Kein Rechtsanspruch

Die Förderrichtlinien sehen üblicherweise keinen Rechtsanspruch auf Förderung vor. Allerdings sind der Gleichheitsgrundsatz, das Willkür- und Diskriminierungsverbot zu beachten. Die ständige Rechtsprechung des OGH sieht vor, dass ein Leistungsanspruch bei Erfüllung der Voraussetzungen besteht und dass es keine Leistungsverweigerung aus unsachlichen Gründen geben darf. Bei Verstößen kann man vor einem Zivilgericht klagen. Der Klagsweg ist allerdings teuer und zeitaufwendig, es herrscht Anwaltspflicht. Dieser Weg ist nur dann sinnvoll, wenn es

sich um hohe Beträge handelt und der Ausgang Erfolg versprechend ist. Immerhin trägt der Kläger auch das Kostenrisiko, sollte der Prozess verloren werden.

Tipp: Wer eine abweisende oder ablehnende Entscheidung erhält, sollte die Begründung prüfen. Diese ist meist sehr kurz gefasst. Da aber Begründungspflicht herrscht, kann man eine ausführlichere anfordern. Damit können die Chancen einer Klage besser abgeschätzt werden.

Versteuerung von Krypto-Währungen

Was ist bei Krypto-Währungen steuerlich zu beachten?

Krypto-Währungen sind in den Augen der Finanz keine offizielle Währung – sie gelten als nicht abnutzbare, unkörperliche Wirtschaftsgüter.

Betriebs- oder Privatvermögen

Kauft ein Unternehmen Bitcoins und Co. als langfristige Investition, so zählen sie zum Anlagevermögen. Wer eine elektronische Geldbörse für kurzfristige Transaktionen einsetzt, hält diese im Umlaufvermögen. Anleger, die traden, erzielen Einkünfte aus Gewerbebetrieb. Die Folge: Gewinne sind zum Normaltarif steuerpflichtig; im Betriebsvermögen gibt es keine Spekulationsfrist.

Anders ist es bei Besitz im Privatvermögen. Wer innerhalb eines Jahres mit Gewinn verkauft, muss versteuern, wenn alle Spekulationsgewinne 440 € pro Jahr übersteigen. Behält man die Kryptowährung länger, ist ein Verkaufsgewinn steuerfrei. Ist das Krypto-Asset allerdings zinstragend, so gilt der Sondersteuersatz von 27,5 % für Kapitalerträge.

Berechnung und Dokumentation

Da es bei einem Verkauf von Krypto-Assets kaum feststellbar ist, welche Einkaufstranche verkauft wird, geht man von der FIFO- (First in, First out-)

Methode aus. Es wird daher der älteste Einkauf mit dem Veräußerungserlös gegengerechnet. Da keine Kapitalertragsteuer abgezogen wird, müssen alle Ein- und Verkäufe sowie alle Umtäusche genau dokumentiert werden.

Steuern und Krankenkasse weiter gestundet

Der Nationalrat beschließt Verlängerung der Stundung bis Juni 2021. Danach startet das 2-Phasen-Modell.

Das Finanzamt stundet coronabedingte Rückstände, die bis Mai 2021 fällig werden, automatisch und ohne Zinsen bis 30. Juni 2021. Auch die Österreichische Gesundheitskasse (ÖGK) stundet Beitragszeiträume bis Mai 2021 – allerdings mit Antrag und mit Zinsen. Zinsenfrei waren hier nur Februar, März, April 2020.

2-Phasen-Modell

Ab Juli 2021 sollen nun die Corona-Rückstände in zwei Phasen über insgesamt drei Jahre abgebaut werden. Die Verzugszinsen liegen zwei Prozentpunkte über dem Basiszinssatz, das ergibt derzeit einen Jahreszinssatz von 1,38 %. Die ÖGK gewährt diesen Zinssatz für die Phase 1, die Finanz sogar für beide Phasen.

Phase 1: (15 Monate) – ohne Bonitätsprüfung

- Der Ratenzahlungszeitraum beträgt 15 Monate (Ende: 30. Sep. 2022).

- Es müssen zumindest 40 % des Abgabenrückstandes zurückgezahlt werden, sonst ist keine Phase 2 möglich.

- Man muss glaubhaft machen, dass der Liquiditätsengpass aufgrund der Coronakrise entstanden ist.

Phase 2: (21 Monate) – mit Bonitätsprüfung

- In Phase 2 können 21 Monate lang Raten bezahlt werden (Ende: 30. Juni 2024).

- Voraussetzung dafür ist, dass in Phase 1 zumindest 40 % des Abgabenrückstandes zurückgezahlt wurden und kein Terminverlust eingetreten ist.

- In Phase 2 benötigt es einen Nachweis der Einbringlichkeit. Details für die Finanz folgen per Verordnung.

- In beiden Phasen kann man bei der Finanz einmal die Raten neu verteilen; bei der ÖGK mit Einzelvereinbarung.

Sozialversicherung der Selbständigen (SVS)

Rückstände bei der SVS fallen nicht in das 2-Phasen-Modell. Hier kann man eine individuelle Stundungs- oder Ratenvereinbarung abschließen.

Lockdown-Umsatzersatz II

Umsatzersatz für indirekt betroffene Unternehmen – endlich erfolgte eine Regelung für Zulieferbetriebe.

- Voraussetzungen für den Lockdown-Umsatzersatz II im Überblick:

- Sitz oder Betriebsstätte in Österreich

- operative Tätigkeit in Österreich mit Umsätzen vor dem 1.12.2020

- in einer in der Branchenkategorisierung angeführten Branche tätig

- im November/Dezember 2019 mindestens 50 % der Umsätze mit Branchen erzielt, die im November/Dezember 2020 direkt von den behördlichen Schließungen betroffen sind (= Umsatzzusammenhang). Umsätze im Auftrag Dritter sind eingeschlossen.

- Umsatzausfall von mehr als 40 % zwischen 1.11. und 31.12.2020 im Vergleich zum Vorjahr

- eingeschränkte Dienstgeberkündigung

- steuerliches Wohlverhalten

Der Antrag für den Lockdown-Umsatzersatz II ist seit 16.2.2021 bis 30.6.2021 über FinanzOnline möglich. Im Regelfall erfolgt dies durch einen Steuerberater, Wirtschaftsprüfer oder Bilanzbuchhalter, da die Höhe des Umsatzausfalls sowie die Plausibilität der Höhe des Anteils der begünstigten Umsätze am Gesamtumsatz bestätigt werden müssen.

Der Umsatzersatz ist mit 800.000 € begrenzt, die Mindestauszahlungssumme beträgt 1.500 € und kann sich in Einzelfällen auf 2.300 € erhöhen.

Hinweis: Der Umsatzersatz für indirekt betroffene Unternehmen erfolgt nur für Zeiträume, in denen kein Fixkostenzuschuss 800.000 oder Verlust-ersatz in Anspruch genommen wird.

www.umsatzersatz.at

Corona-Verluste zu Geld machen

Das für Covid-19-Verluste geschaffene Instrument des Verlustrücktrags soll unterschiedlich hohe Gewinne glätten und so zu einer schnellen Steuergutschrift führen.

Verlustrücktrag versus Verlustvortrag

Ohne die Spezialregelung des Verlustrücktrags wäre ein Verlust 2020 erst in den Folgejahren absetzbar. Eine Steuergutschrift wäre erst ab Mitte 2021 zu erwarten. Mit Hilfe des Verlustrücktrags kann man einen besonderen Posten bis 5 Mio. € in der Steuererklärung 2019 geltend machen. Das ist auch möglich, wenn 2019 bereits rechtskräftig veranlagt ist. Sollten die Einkünfte 2019 für den Verlust aus 2020 nicht ausreichen, kann ein verbleibender Verlust bis zwei Mio. € mit den Einkünften 2018 verrechnet werden.

Covid-19-Rücklage

Damit Unternehmen rasch zu Liquidität kommen, kann man bereits jetzt eine Rücklage bis 5 Mio. € bilden.

Die Covid-19-Rücklage kürzt den Gesamtbetrag der Einkünfte und nicht die betrieblichen Einkünfte. Sozialversicherungsbeiträge und Gewinnfreibetrag bleiben daher unberührt. Bei sorgfältiger Schätzung darf die Rücklage bis zu 60 % der positiven Einkünfte ausmachen; sonst pauschal bis zu 30 %.

Antrag

Mittels eigener Position im Steuererklärungsformular 2020 erfolgt die Covid-19-Rücklage. Für die Rücklage selbst gibt es das amtliche Formular CoV 19 RL-(ZE) 2019. Wer die Steuererklärung 2019 noch nicht eingereicht hat, beantragt direkt in jener.

Erleichterung für Land- und Forstwirte

Land- und Forstwirte profitieren jetzt von einem Steuerentlastungspaket: Die Buchführungs- und Pauschalierungsgrenzen werden erhöht und Gewinne können über drei Jahre verteilt werden.

Die Bundesregierung hat rückwirkend ab 1.1.2020 ein steuerliches Entlastungspaket im Bereich der Land- und Forstwirtschaft (LuF) beschlossen.

Umsatzgrenzen für Buchführungspflicht

Für die Buchführungspflicht wurden die Umsatzgrenzen im Rahmen des Konjunkturstärkungsgesetzes von 550.000 € auf 700.000 € angehoben. Die bisherigen Einheitswertgrenzen für die Buchhaltungspflicht entfallen zur Gänze.

Pauschalierungsgrenzen

Die im Zusammenhang mit der Hauptfeststellung 2014 eingeführten zusätzlichen Vollpauschalierungsgrenzen wurden abgeschafft. Für die Anwendbarkeit der LuF-Pauschalierungsverordnung gelten folgende Grenzen:

- Vollpauschalierung: Einheitswert bis höchstens 75.000 €

- Teilpauschalierung: Einheitswert bis höchstens 130.000 €

- Weinbau: 60 Ar

Die Umsatzgrenze von 400.000 € bleibt für die Pauschalierung in der Einkommen- und Umsatzsteuer wie auch schon bisher aufrecht.

Dreijahresverteilung von Gewinnen

Mit Ausnahme der Vollpauschalierer können Land- und Forstwirte ab 2020 auf Antrag ihre Gewinne aus land- und forstwirtschaftlicher Produktion auf drei Jahre verteilen und somit auf einen mehrjährigen Durchrechnungszeitraum versteuern. Dadurch werden schlechte Ernten oder Marktpreise, z.B. aufgrund der Auswirkungen des Klimawandels, steuerlich besser ausgeglichen. Ausgenommen von der Begünstigung sind Einkünfte aus Nebentätigkeiten, da sie entweder keinen besonders hohen Schwankungen unterliegen oder bereits anderweitig tariflich begünstigt sind.

Geld für die Wirtschaft

Durch die Corona-Krise betroffene Unternehmen sollen mit dem neuen Konjunkturpaket über Wasser gehalten werden. Damit sollen die versprochenen 50 Mrd. Euro bei den Unternehmen ankommen. Wir bringen einen Überblick über die Maßnahmen:

Steuerstundung

Abgabenrückstände werden bis 15. Jänner 2021 zinsenfrei gestundet; Säumniszuschläge bis 31. Oktober 2020 ausgesetzt.

Herabsetzung Vorauszahlungen

Coronabetroffene können ihre Einkommen- bzw. Körperschaftsteuervorauszahlungen 2020 noch bis 31. Oktober 2020 reduzieren oder auf Null herabsetzen lassen.

Investitionsprämie

Wer investiert, bekommt 7 oder sogar 14 % vom Staat als Zuschuss. Details siehe Seite 1.

Fixkostenzuschuss

Dieser geht in die Verlängerung. Erfreulich: Die zweite Phase des Fixkostenzuschusses ist deutlich erweitert worden. Anträge sind bis August 2021 zu stellen. Details siehe Seite 2.

Senkung Einkommensteuer

Die erste Stufe der Einkommensteuer beträgt nun 20 statt 25 % – und zwar rückwirkend seit Anfang 2020. Die erste Tarifstufe gilt für Einkommensteile von 11.000 bis 18.000 €. Damit kommen alle Steuerzahler in den Genuss einer Senkung. Die maximale Ersparnis beträgt 350 € pro Jahr. Wer unter 11.000 € pro Jahr verdient und daher keine Steuer zahlt, profitiert von einer Erhöhung des Zuschlages zum Verkehrsabsetzbetrag und des SV-Bonus. Beide Steuerbegünstigungen werden von 300 auf 400 € angehoben.

Degressive Afa

Anstelle der linearen Absetzung für Abnutzung (Afa) kann man nun eine degressive Afa wählen. Dabei kann im ersten Jahr der Abschreibungsprozentsatz bis zu 30 % betragen. Der gewählte Prozentsatz wird in den Folgejahren jeweils auf den Restbuchwert angewendet. Ein Wechsel zurück zur linearen Afa ist sinnvoll ab dem Jahr, in dem die lineare Afa höher ist als die degressive. Ein Wechsel von linear auf degressiv ist nicht erlaubt. Die degressive Afa gilt für Investitionen ab 1.7.2020.

Keine degressive Afa gibt es für:

- Wirtschaftsgüter (WG) mit eigener Abschreibungsregel (Gebäude, KFZ mit einer CO2-Emission über Null, Firmenwert)

- unkörperliche WG

- gebrauchte WG

- Anlagen im Zusammenhang mit fossilen Energieträgern

Beschleunigte Afa bei Gebäuden

Wer ab 1.7.2020 ein Gebäude für den Betrieb oder zur Vermietung anschafft oder herstellt, kann in den ersten beiden Jahren den dreifachen bzw. den doppelten Afa-Satz nutzen:

|

Betriebsgebäude |

Wohngebäude oder Vermietung |

|

|

1. Jahr |

7,5 % |

4,5 % |

|

2. Jahr |

5,0 % |

3,0 % |

|

ab 3. Jahr |

2,5 % |

1,5 % |

Die Regelung der Halbjahres-Afa gilt nicht, sodass man stets die volle Afa geltend machen kann.

Verlustrücktrag

Verluste aus 2020 können mit Gewinnen aus 2019 und 2018 gegengerechnet werden. Diese auf das Jahr 2020 beschränkte Maßnahme soll Unternehmen die Möglichkeit geben, einen Covid-19-Verlust sofort steuerlich zu verwerten, anstatt in den Folgejahren im Wege des üblichen Verlustvortrages. Bei einem abweichenden Wirtschaftsjahr hat man ein Wahlrecht, ob die Veranlagung 2020 oder 2021 rückgetragen wird.

Im ersten Schritt können die Verluste 2020 mit den positiven Einkünften aus 2019 verrechnet werden. Sollten diese nicht ausreichen, kann man im zweiten Schritt auch mit 2018 verrechnen. Es kann maximal ein Verlust von 5 Mio. € rückgetragen werden. Für den Verlustrücktrag muss man einen Antrag bezogen auf 2019 bzw. 2018 stellen. Die Details dazu werden in einer entsprechenden Verordnung geregelt.

Damit der steuerliche Verlustrücktrag sofort liquiditätswirksam wird, kann man bereits in der Steuererklärung 2019 eine Covid-19-Rücklage absetzen. Diese Rücklage ist auch dann möglich, wenn 2019 bereits veranlagt wurde.

Fixkostenzuschüsse können seit 20. Mai beantragt werden

Unternehmerinnen und Unternehmer sollen zur Deckung ihrer Fixkosten nicht rückzahlbare Zuschüsse von max. 75 % erhalten. Der Antrag kann seit 20. Mai 2020 bis spätestens 31. August 2021 über FinanzOnline gestellt werden. Auch hier gibt es eine Reihe von Zweifelsfragen, und es ist mit einer gewissen Dynamik und laufenden Anpassungen zu rechnen.

Wer muss den Antrag stellen?

Bis 12.000 € Gesamtzuschusshöhe kann das Unternehmen den Antrag auf Auszahlung der ersten Tranche von 20. Mai bis 18. August 2020 selbst stellen.

Über 12.000 € muss der Antrag durch einen Steuerberater, Wirtschaftsprüfer oder Bilanzbuchhalter eingebracht werden.

Betrachtungszeitraum und Antragstellung

Die Anträge und damit verbundenen Auszahlungen sind auf drei Tranchen zu folgenden Terminen möglich:

- Drittel > ab 20. Mai 2020

- Drittel > ab 19. August 2020

- Drittel > ab 19. November 2020

Der Zuschuss kann für maximal drei zusammenhängende Betrachtungszeiträume im Zeitraum 16. März 2020 bis 15. September 2020 beantragt werden. Es sind insgesamt sechs monatliche Betrachtungszeiträume definiert.

Tipp: Die meisten Buchhaltungsprogramme werden Tools für eine optimale Auswahl der Betrachtungszeiträume zur Verfügung stellen. Daher macht es eventuell Sinn, mit dem Antrag noch zuzuwarten. Dies unter der Voraussetzung, dass die notwendige Liquidität auch anderweitig sichergestellt werden kann.

Für die Berechnung des Umsatzausfalls sind die maßgebenden Werte des zweiten Quartals 2020 jenen des zweiten Quartals 2019 gegenüberzustellen. Abweichend davon können auch einzelne bzw. maximal drei zusammenhängende Betrachtungszeiträume den entsprechenden Vorjahreswerten gegenübergestellt werden. Der Umsatzausfall muss zumindest 40 % ausmachen.

Fixkosten sind beispielsweise Geschäftsraummieten, Versicherungsprämien, Zins-aufwendungen, Lizenzkosten, Zahlungen für Strom, Gas und Telekommunikation und sonstige vertragliche Zahlungsverpflichtungen (wie etwa Buchhaltungskosten oder Jahresbeiträge für Werbung). Der Unternehmerlohn ist auf Basis des letzten veranlagten Vorjahres von 666,67 € bis max. 2.666,67 € monatlich ansetzbar und Wertverluste bei verderblichen, saisonalen Waren, sofern diese während der Corona-Krise zumindest 50 % an Wert verlieren, sind ebenfalls förderbar.

Umfangreiche Bestätigungen und Verpflichtungen notwendig

Mit dem Antrag muss unter anderem bestätigt werden, dass es sich nicht um ein Unternehmen in Schwierigkeiten (UiS) handelt. Weiters muss nachgewiesen werden, dass sämtliche zumutbare Maßnahmen gesetzt wurden, um Umsätze zu erzielen, Fixkosten zu reduzieren und Arbeitsplätze in Österreich zu erhalten. Es dürfen keine Beschlüsse von Gewinnausschüttungen im Zeitraum von 16. März 2020 bis 16. März 2021 erfolgen. Anderweitige Unterstützungen sind abzuziehen, erfreulicherweise aber nicht Zahlungen im Zusammenhang mit dem Härtefallfonds und der Kurzarbeit.

Wie hoch ist der Fixkostenzuschuss?

- Umsatzausfall 40 bis 60 %

> Ersatz von 25 % der Fixkosten - Umsatzausfall 60 bis 80 %

> Ersatz von 50 % der Fixkosten - Umsatzausfall 80 bis 100 %

> Ersatz von 75 % der Fixkosten

Im Rahmen der ersten Tranche können 50 % des gesamten Fixkostenzuschusses ausbezahlt werden.

Tipp: Bei einer Ablehnung erhält man keinen Bescheid, jedoch eine Begründung. Es ist dann möglich, einen neuerlichen Antrag zu stellen.

Informationen gibt es auf der Web-site www.fixkostenzuschuss.at und in der Richtlinie zum Fixkostenzuschuss im Bundesgesetzblatt (BGBL. II Nr. 225/2020).

Pläne der Regierung: Die Steuerreform 2021 – 2024

Die neue Regierung hat in Sachen Steuern einiges vor und am 30. Jänner wurden die Eckpunkte der Steuerreform vorgestellt. Wir geben einen Überblick.

Entlastungen 2021

- Senkung der ersten Tarifstufe der Lohn- und Einkommensteuer von 25 auf 20 % – das entlastet Einkommensteile zwischen 11.000 und 18.000 €.

- Entlastung Landwirtschaft: Unter anderem Erhöhung der Buchführungsgrenze auf 700.000 € und 3-Jahres-Verteilung für Gewinne in der Landwirtschaft.

Ökologisierende Maßnahmen 2021

- Flugticketabgabe von 12 € pro Ticket.

- Die Normverbrauchsabgabe (NoVA) wird erhöht, die CO2-Formel überarbeitet und die Deckelung aufgehoben. Weiters wird die Spreizung zwischen emissionsfreien und emissionsstarken Neuwägen erhöht.

- Ökologisierung der bestehenden LKW-Maut (z.B. durch eine stärkere Spreizung nach Euroklassen).

- Ökologisierung des Dienstwagenprivilegs für neue Dienstwägen soll stärkere Anreize für CO2-freie Dienstwägen bringen.

- Ökologisierung und Erhöhung der Treffsicherheit des Pendlerpauschales.

- Die Regierung plant, alle EU-rechtlich zulässigen Maßnahmen zu setzen, um den Tanktourismus zu unterbinden und den LKW-Schwerverkehr zu reduzieren.

Entlastungen 2022

- Senkung der zweiten Tarifstufe der Lohn- und Einkommensteuer von 35 auf 30 % – das entlastet Einkommensteile zwischen 18.000 und 31.000 € und Senkung der dritten Tarifstufe der Lohn- und Einkommensteuer von 42 auf 40 % – das entlastet Einkommensteile zwischen 31.000 und 60.000 €.

- Der Familienbonus Plus soll auf 1.750 € und der Kindermehrbetrag auf 350 € angehoben werden. Der Kindermehrbetrag soll in Zukunft allen Erwerbstätigen zustehen und nicht nur Alleinverdienern und Alleinerziehern.

- Einführung einer abgabenrechtlich begünstigten Mitarbeitererfolgsbeteiligung, analog der Begünstigung für Beteiligungen von Mitarbeiterinnen und Mitarbeitern am Kapital eines Unternehmens.

- Erhöhung des steuerlichen Grundfreibetrages für Unternehmerinnen und Unternehmer (natürliche Personen) von 30.000 auf 100.000 €.

- Erhöhung der betraglichen Grenze für die Sofortabschreibung von geringwertigen Wirtschaftsgütern (GWG) von 800 auf 1.000 €.

- Einführung eines Gewinnrücktrages für Einnahmen-Ausgaben-Rechner analog zur Lösung für Künstlerinnen und Künstler.

Weitere ökologisierende Maßnahmen

Der zweite Schritt der ökosozialen Steuerreform – die Umsetzung ist für 2022 geplant – sieht vor, dass klimaschädliche Emissionen wirksam bepreist und Unternehmen sowie Private sektoral befreit werden.

Gegenfinanzierung

Die Steuerreform soll durch Einsparungen im System, durch äußerst strengen Budgetvollzug und durch den Kampf gegen Steuerbetrug finanziert werden. Weiters wird der Einkommensteuer-Spitzentarif von 55 % auf unbestimmte Dauer verlängert.

Weitere Maßnahmen

Weitere Schritte, die im Regierungsprogramm vorgesehen sind, sollen im Laufe der Legislaturperiode 2020-2024 umgesetzt werden. Dabei ist die Senkung des Körperschaftsteuertarifs von 25 auf 21 % eine wichtige wirtschaftliche Maßnahme.

Der Gesetzesentwurf zur Steuerreform soll bis zum Sommer 2020 ausgearbeitet werden. Wir halten Sie sowohl auf unserer Homepage als auch hier in den Impuls-Ausgaben am Laufenden.

Neuorganisation der Finanzämter

Die Neustrukturierung der Finanzverwaltung wurde mit dem Finanz-Organisationsreformgesetz (FORG) am 19.9.2019 beschlossen.

Anstatt der derzeit 40 Finanzämter wird es das „Finanzamt Österreich“ und das „Finanzamt für Großbetriebe“ geben. Zoll, Betrugsbekämpfung und der Prüfdienst bilden weitere drei Ämter. Somit sind dem Finanzministerium künftig fünf Ämter unterstellt. Wirksam wird dies mit 1.7.2020.

Durch die Zentralisierung der Finanz- und Zollverwaltung sollen Kompetenzen gebündelt, Doppelgleisigkeiten beseitigt und die fachliche Qualität erhöht werden.

Die Finanzverwaltung betont, dass die bisherigen 79 lokalen Standorte weitgehend als Ansprechpartner beibehalten werden sollen. Nichtsdestotrotz führt die Reduktion der 40 Finanzämter auf 32 Dienststellen zu Zusammenlegungen.

Da die neu geschaffenen Ämter für ganz Österreich zuständig sind, fällt die örtliche Zuständigkeit der Abgabenbehörden weg. Dies führt dazu, dass etwa Anträge, Steuererklärungen und sonstige Eingaben wahllos bei einer der 32 Dienststellen des Finanzamtes Österreich eingebracht werden können.

Welche Dienststelle letztendlich für die Bearbeitung einer Eingabe zuständig sein wird, soll durch eine interne Geschäftsverteilung der Zuständigkeiten und Kompetenzen geregelt werden. Dabei wird auch eine gleichmäßige Verteilung der anfallenden Arbeiten auf die einzelnen Standorte angestrebt.

Das „Finanzamt Österreich“ kann als zentrale Anlaufstelle für alle Steuerpflichtigen betrachtet werden. Die klassische Arbeitnehmerveranlagung wird künftig ebenso wie Unternehmen bis 10 Mio. € Jahresumsatz vom Finanzamt Österreich betreut. Auch die Gebühren, Verkehrssteuern und Glücksspielabgaben wandern ins Finanzamt Österreich.

|

Amt |

zuständig für |

|

Finanzamt Österreich (vormals 40 Finanzämter) |

|

|

Finanzamt für Großbetriebe (vormals Großbetriebsprüfung) |

|

|

Zollamt Österreich (vormals neun Zollämter) |

|

|

Amt für Betrugsbekämpfung (Integration der Finanzpolizei, der Steuerfahndung und der Finanzstrafbehörde) |

|

|

Prüfdienst für lohnabhängige Abgaben und Beiträge – PLAB (vormals „GPLA“) |

|

PKW eines wesentlich beteiligten Geschäftsführers

Wesentlich beteiligte Gesellschafter-Geschäftsführer werden bei der privaten Nutzung des Firmen-PKW Dienstnehmern gleichgestellt.

Eine wesentliche Beteiligung hat ein Gesellschafter-Geschäftsführer dann, wenn er zu mehr als 25 % an einer Kapitalgesellschaft beteiligt ist. Steuerlich sind die Geschäftsführerbezüge Einkünfte aus selbständiger Arbeit. Stellt die Kapitalgesellschaft ihrem wesentlich beteiligten Geschäftsführer ein Firmen-Kfz auch zur privaten Nutzung zur Verfügung, so unterliegt der daraus resultierende Sachbezug der Einkommensteuerpflicht. Weiters zahlt man für Privatnutzung des Geschäftsführerautos auch Lohnnebenkosten. Diese bestehen aus dem Dienstgeberbeitrag zum Familienlastenausgleichsfonds (DB), dem Zuschlag zum Dienstgeberbeitrag (DZ) und der Kommunalsteuer (KommSt) – rund 7,3 % vom Wert der Privatnutzung.

Wert der Privatnutzung

Der Sachbezugswert ist auch die Bemessungsgrundlage für die Einkommensteuer und die Lohnnebenkosten. Laut einer Verordnung der Finanz (BGBl II 70/2018 vom 19.4.2018) kann der Sachbezugswert auf zwei Arten ermittelt werden:

Variante 1: Ansatz der Werte gemäß Sachbezugswerteverordnung (SachbezugswerteVO)

oder

Variante 2: Ansatz der anteilig auf die Privatnutzung anfallenden Gesamtkosten, die von der Kapitalgesellschaft getragen werden. Diese Variante ist oft günstiger.

Die Verordnung gilt ab dem Kalenderjahr 2018 und nur für die Einkommensteuer des Geschäftsführers. Der Verwaltungsgerichtshof hat aber 2018 entschieden, dass Gleiches auch für die Lohnnebenkosten gilt.

Info zu Variante 1: Die Berechnung des Sachbezuges nach der Sachbezugswerteverordnung erfolgt abhängig vom CO2-Ausstoß mit 1,5 % bzw. 2 % der Anschaffungskosten, 0% für Elektroautos. Der Sachbezugswert beträgt maximal 720 € bzw. 960 € pro Monat. Wird das Firmen-Kfz nachweislich nicht mehr als 6.000 km pro Jahr für Privatfahrten verwendet, kann der halbe Sachbezugswert angesetzt werden. Kostenersätze, die der Gesellschafter-Geschäftsführer an die GmbH hinsichtlich seiner Privatfahrten leistet, verringern den Sachbezugswert.

Info zu Variante 2: Werden die tatsächlichen Kfz-Kosten für die Privatnutzung angesetzt, muss man den Privatnutzungsanteil z.B. durch Vorlage eines Fahrtenbuches oder in sonstiger plausibler Form nachweisen. In der Praxis scheitert dieser Ansatz oft an der Aufzeichnungspflicht.

Weg ins Büro – private Strecke?

Bei der Variante 2 sind die Fahrten zwischen dem Wohnsitz und dem Betrieb der betrieblichen Sphäre zuzurechnen. Das bedeutet, dass für diese Kilometer keine Privatnutzung versteuert werden muss und auch keine Lohnnebenkosten anfallen. Wer nach Sachbezugswerteverordnung ermittelt (Variante 1), muss die Fahrten zwischen Betrieb und Wohnung als Privatfahrten werten. Das wirkt sich vor allem dann negativ aus, wenn man nur den halben Sachbezug ansetzen möchte. Dann kann der Weg ins Büro die 6.000 km-Hürde verbauen und der volle Sachbezug wird fällig.

Hinweis:

Zahlt die GmbH pauschale Kostenersätze (wie insbesondere Taggeld, Nächtigungsgeld und Kilometergeld) an ihre Gesellschafter-Geschäftsführer, so unterliegen diese ebenfalls der Lohnnebenkostenpflicht!

Digitalsteuer auf Online-Werbung: kommt sie?

In Begutachtung ist der Gesetzesentwurf schon, aber noch nicht beschlossen: „Ibizagate“ könnte die Einführung (vorerst) verhindern. Es geht in erster Linie um die Besteuerung von Online-Werbung von Konzernen wie Google, Amazon, Facebook etc.

Derzeit wird nur die klassische Werbung besteuert. In Zukunft sollen Konzerne mit einem Online-Werbeumsatz von mehr als 750 Mio. € weltweit und einem Österreich-Umsatz von mehr als 25 Mio. € pro Jahr endlich auch hierzulande besteuert werden.

Der schon bisher geltende Steuersatz von 5 % soll dann auch auf Bannerwerbung, Suchmaschinenwerbung und vergleichbare Werbeleistungen angewendet werden. Besteuert wird, sofern der Nutzer eine österreichische IP-Adresse aufweist und sich die Werbung an inländische Nutzer richtet.

Eine weitere Maßnahme betrifft die Umsatzsteuer beim Onlinehandel aus Drittstaaten. Gab es bisher für Paketlieferungen bis zu einem Warenwert von 22 € Umsatzsteuerbefreiung (was zu zahllosen Falschdeklarationen, insbesondere bei Waren aus Fernost, geführt hat), so soll diese Grenze komplett fallen. Weiters gelten dann die Online-Plattformen (etwa Amazon) als Lieferer und müssen daher die Umsatzsteuer abführen.

Außerdem sollen Online-Vermittlungsplattformen (etwa Airbnb) verpflichtet werden, Aufzeichnungen über die Umsätze der über sie abgeschlossenen Geschäfte führen. Plattformen mit einem Umsatzwert über einer Million Euro müssen dann verpflichtend melden, kleinere Plattformen nur auf Verlangen der Behörde. Die Plattformen haften überdies, wenn sie für die korrekte Versteuerung ihrer Nutzer nicht ausreichend Sorge tragen (siehe Artikel rechts).

AirBnB Registrierungspflicht

Der Trend zu Airbnb und ähnlichen Online-Plattformen steigt stetig. Anders als Tourismusbetriebe zahlen diese Plattformen aber kaum Steuern und bewegen sich bis dato in einem nahezu rechtsfreien Raum. Ab 2020 müssen sich Airbnb & Co digital registrieren.

Airbnb ist eine Online-Plattform für die Buchung und Vermietung von Unterkünften. Die Plattform ist lediglich für die Kontaktherstellung zwischen Anbieter und Nachfrager sowie für die Abwicklung der Buchung verantwortlich. Vom Anbieter ist eine Vermittlungsprovision an Airbnb zu entrichten. Der Nachfrager zahlt per Kreditkarte den Betrag laut Buchungsbestätigung. Dieser Betrag wird an den Anbieter 24 Stunden nach Anreise des Mieters überwiesen, wenn die Unterkunft dem Angebot entspricht. Die Daten der Vermieter werden bislang von den Plattformen nicht bekannt gegeben. Dadurch entsteht eine Wettbewerbsverzerrung zu gewerblichen Vermietern, die aufgrund ihrer Tätigkeit Steuern und Abgaben zahlen.

Die Bundesregierung plant, im Zuge der Umsetzung der EU-Richtlinie, eine Meldepflicht für Online-Plattformen sowie eine einheitliche Regis-trierungspflicht für Vermieter.

Ziel ist es, dass ab 1.1.2020 für Vermietungen über Online-Plattformen auch ordnungsgemäß Steuern und Abgaben entrichtet werden. Wie rasch die Umsetzung aufgrund der politischen Entwicklung in Österreich nun tatsächlich erfolgt bleibt abzuwarten.

Indexierung der Familienabsetzbeträge

Für Kinder, die sich ständig in einem anderen EU/EWR-Staat oder der Schweiz aufhalten, wurden der heuer eingeführte Familienbonus Plus samt Kindermehrbetrag per Verordnung indexiert. Das bedeutet, es erfolgt eine Anpassung an das Preisniveau des jeweiligen Staates. Davon betroffen sind auch die Familienbeihilfe, der Alleinverdiener-/Alleinerzieherabsetzbetrag sowie der Unterhaltsabsetzbetrag.

Aufgrund der Indexierung ergibt sich, dass die genannten Vergünstigungen bei manchen Ländern zu höheren Beträgen, bei zahlreichen Ländern jedoch zu wesentlich niedrigeren Auszahlungen führen. Während bekanntermaßen der Familienbonus Plus für im Inland lebende Kinder unter 18 Jahren pro Jahr maximal 1.500 € beträgt, beläuft er sich z.B. für ständig in Dänemark lebende Kinder auf 1.989 €, während für Kinder in der Slowakei nur 962 €, für Kinder in Rumänien gar nur 740 € gewährt werden.

Auch der Kindermehrbetrag, welcher für Geringverdiener eingeführt wurde, die mangels Steuerpflicht den Familienbonus Plus nicht beanspruchen können, kann deutlich höher oder in vielen Fällen deutlich geringer ausfallen. Generell beträgt er 250 € pro Jahr und Kind, für Kinder in Polen etwa fällt er mit 126,25 € schon sehr mager aus. Die massiven europarechtlichen Bedenken (unter anderem des Rechnungshofes) wurden nicht beachtet, sodass wohl erst der Europäische Gerichtshof endgültig darüber befinden wird, ob die Indexierung rechtlich hält oder nicht. Wir halten Sie am Laufenden.

Hinzurechnungsbesteuerung

Um internationalen Steuervermeidungspraktiken zu Leibe zu rücken wurde eine EU-Richtlinie in nationales Recht umgesetzt. Sie gilt für Wirtschaftsjahre, die ab dem 1.1.2019 beginnen und betrifft ausländische Tochterunternehmen in Niedrigsteuerländern (in Europa unter anderem Irland, Zypern, Bulgarien und Ungarn). Bisher war lediglich vorgesehen, dass bei Gewinnausschüttungen aus Niedrigsteuerländern nach Österreich ein Methodenwechsel einsetzen kann: Statt der Befreiungs- kann es zur Anrechnungsmethode kommen, was im Endeffekt eine 27,5-prozentige Quellensteuerbelastung auf solche Gewinnausschüttungen bedeutet.

Nunmehr kann der in einer Tochtergesellschaft erzielte Gewinn aus Passiveinkünften in Österreich besteuert werden, egal ob ausgeschüttet wird oder nicht. Folgende Voraussetzungen gelten:

- Die ausländische Tochtergesellschaft erzielt zu mindestens einem Drittel Passiveinkünfte. Dazu gehören Einkünfte aus Zinsen, Lizenzen und Finanzierungsleasing aber auch „Einkünfte aus Abrechnungsunternehmen“, die durch den Weiterverkauf von konzerninternen Waren oder Dienstleistungen selbst kaum wirtschaftlichen Mehrwert schaffen.

- Die ausländische Tochtergesellschaft übt selbst keine wesentliche wirtschaftliche Tätigkeit aus, weist also kaum Substanz auf. Das wird anhand der Kriterien Personal, Ausstattung, Vermögenswerte und Räumlichkeiten beurteilt.

- Die inländische Muttergesellschaft hält allein oder zusammen mit verbundenen Unternehmen mehr als 50 % der Stimmrechte an der ausländischen Konzerngesellschaft.

- Die tatsächliche Steuerbelastung im Ausland beträgt nicht mehr als 12,5 %. Die ausländischen Einkünfte sind dabei nach inländischem Steuerrecht zu ermitteln, also umzurechnen.

Haben Sie Fragen zu diesem komplexen Thema? Wir helfen gerne weiter.

Vertreterpauschale

Dienstnehmer, die ausschließlich als Vertreter mit mehr als 50 % Außendiensttätigkeit beschäftigt sind, können ein Werbungskostenpauschale von 5 % der steuerpflichtigen laufenden Bezüge beanspruchen.

Es ist mit jährlich 2.190 € begrenzt. Der Vertreter muss vorrangig mit der Anbahnung und dem Abschluss von Geschäften samt zugehöriger Kundenbetreuung betraut sein. Es ist jedoch nicht erforderlich, dass der Vertreter eine Abschlussvollmacht besitzt. Eine Geschäftsanbahnungstätigkeit reicht aus. Eine bloße Unterstützungstätigkeit im Vertrieb, bei welcher keine Geschäftsabschlüsse angebahnt oder vollzogen werden, ist aber zu wenig.

Unabhängig vom Pauschale konnten die Vertreter steuerfreie Diäten und Kilometergelder von ihrem Arbeitgeber erhalten. Der Verfassungsgerichtshof hat dem nun einen Riegel vorgeschoben: Steuerfrei an den Vertreter ausbezahlte Diäten (Tages- und Nächtigungsgelder), sowie Kilometergelder sind auf das Pauschale anzurechnen. Dies gilt jedenfalls ab 2018. Ob dies auch schon für 2016 und 2017 zu gelten hat, bleibt abzuwarten. Diesbezüglich hat der VwGH noch keine Entscheidung getroffen. Bereits veranlagte Fälle sind aber jedenfalls davon nicht mehr betroffen, lediglich im Falle von Beschwerdeverfahren ist Vorsicht geboten.

Auch Manager arbeiten ohne Zeitlimit

Alle sprechen über den 12-Stunden-Tag. Die Arbeitszeitnovelle sorgt aber für weiteren Zündstoff: Die mittlere Führungsebene wurde aus dem Arbeitszeitgesetz (AZG) und dem Arbeitsruhegesetz (ARG) ausgenommen. Leider ist dies alles andere als klar formuliert.

Bis 31.8.2018 waren leitende Angestellte ausgenommen

Schon bisher galt das Arbeitszeitgesetz nicht für das Topmanagement. Sie dürfen ohne Zeitlimit arbeiten. Betroffen sind leitende Angestellte der ersten und zweiten Führungsebene. Aber nur dann, wenn sie wesentliche Betriebsteilbereiche eigenverantwortlich leiten und die Arbeitszeit selbst einteilen können: etwa Abteilungsleiter, die 20 bis 50 Mitarbeiter führen.

Ab 1.9.2018 Ausweitung auf dritte Führungsebene und Familienangehörige:

nahe Angehörige des Arbeitgebers und

leitende Angestellte oder sonstige Arbeitnehmer mit maßgeblicher selbständiger Entscheidungsbefugnis.

Für beide Gruppen gilt, dass ihre gesamte Arbeitszeit auf Grund der besonderen Merkmale der Tätigkeit nicht gemessen bzw. im Voraus festgelegt wird oder vom Arbeitnehmer hinsichtlich Lage und Dauer selbst festgelegt werden kann. Die Regierung meint mit Punkt 2 die dritte Führungsebene.

Kollektivverträge gelten weiterhin

Fazit: Durch die Erweiterung können auch Leitungspositionen ohne Personalverantwortung ausgenommen werden, aber nur dann, wenn sie eine sehr weit reichende Arbeitszeitautonomie haben.

Was darunter genau zu verstehen ist, werden die Gerichte in den nächsten Jahren klären. Außerdem gelten weiterhin die Bestimmungen der Kollektivverträge, die oft für Arbeitnehmer günstigere Bestimmungen enthalten, als dies im Gesetz der Fall ist.

Istbesteuerung erweitert

Nun dürfen alle Freiberufler-GmbHs die Umsatzsteuer bei Zahlungseingang abführen.

Ist- und Sollbesteuerung

Bei der Istbesteuerung ist die Umsatzsteuer erst bei Zahlungseingang fällig. Bei der Sollbesteuerung ist die USt bei Leistungserbringung fällig und kann durch Rechnungslegung um maximal ein Monat hinausgezögert werden.

Wer darf nach dem Istsystem versteuern?

- Freiberufler ohne Umsatzgrenze: Dazu gehören u.a. Wissenschaftler, Künstler, Schriftsteller, Vortragende, Steuerberater, Ziviltechniker, aber auch Unternehmensberater

- nicht buchführungspflichtige Gewerbebetriebe (bis 700.000 € Jahresumsatz)

- nicht buchführungspflichtige land- und forstwirtschaftliche Betriebe (bis 550.000 € Jahresumsatz bzw. 150.000 € Einheitswert)

- andere Unternehmer (z.B. Vermieter), wenn diese in den letzten zwei Kalenderjahren maximal 110.000 € Umsatz erzielten

- Versorgungsunternehmen (z.B. Gas-, Wasser-, Elektrizitätswerke, Müllbeseitigungsunternehmen)

Bei den Freiberuflern waren in der Vergangenheit nur natürliche Personen und bestimmte Personengesellschaften im Istsystem. Freiberufler-Kapitalgesellschaften konnten nur dann nach vereinnahmten Entgelten versteuern, wenn sie nach dem jeweiligen Berufsrecht zugelassen waren. Damit konnte z.B. eine Steuerberatungs-GmbH schon immer nach Ist, eine Unternehmensberatungs-GmbH musste nach Soll versteuern. Ab 2019 dürfen nun alle Freiberufler-Kapitalgesellschaften nach Ist versteuern.

Bedeutung für die Praxis

Betroffen sind z.B. GmbHs von Unternehmensberatern, Dolmetschern und Übersetzern. Diese können auf Istbesteuerung umsteigen. Allerdings bekommen Unternehmen bis zwei Mio. € Jahresumsatz im Istsystem die Vorsteuern aus den eingekauften Lieferungen und Leistungen ebenfalls erst bei Bezahlung zurück. Damit kann es sein, dass der Vorteil aus der späteren USt-Zahlung vom Nachteil der späteren Vorsteuer-Rückzahlung wettgemacht wird. Wir beraten Sie gerne, ob sich ein Umstieg lohnt.

Mehr Advanced Ruling Möglichkeiten

Seit 2011 gibt es die Möglichkeit, verbindliche Rechtsauskünfte von der Abgabenbehörde einzuholen.

Auf schriftlichen Antrag des Steuerpflichtigen muss das Finanzamt abgabenrechtliche Beurteilungen abgeben, wenn sich die Beurteilung dieser Steuerfrage erheblich auf die Steuerlast auswirkt. Mit dem Auskunftsbescheid der Behörde erwirbt man einen Rechtsanspruch auf die darin vorgenommene abgabenrechtliche Beurteilung und erlangt somit Rechtssicherheit, insbesondere im Hinblick auf in der Zukunft stattfindende Betriebsprüfungen.

Natürlich gibt es das nicht kostenlos: Je nach Umsatz des Unternehmens im vorangegangen Wirtschaftsjahr belaufen sich die Kosten auf mindestens 1.500 € und steigen auf 3.000 € (Jahresumsatz über 400.000 €), 5.000 € (Jahresumsatz über 700.000 €) bis hin zu 20.000 € bei einem Jahresumsatz von mehr als 38,5 Mio €.

Bisher war Advanced Ruling nur für drei Themenbereiche vorgesehen:

- Umgründungen,

- Zusammenschlüsse zu Unternehmensgruppen und

- Verrechnungspreise im Konzern.

Ab 2019 gilt das Auskunftsrecht auch im Bereich

- Internationales Steuerrecht

- Missbrauch im Sinne § 22 Bundesabgabenordnung

- Umsatzsteuer (ab 2020)

Jahressteuergesetz 2018

Die neue Regierung hat sich vorgenommen, alle steuerlichen Änderungen eines Jahres in nur einer Gesetzesänderung zu beschließen. Hier die wesentlichen geplanten Neuerungen:

Schon bisher galt, dass Dividenden von ausländischen Konzerntöchtern dann nicht in Österreich steuerbefreit sind, wenn die Tochtergesellschaft überwiegend Passiveinkünfte in Form von Zins- oder Lizenzeinkünften erzielt und ihren Sitz in einem Niedrigsteuerland hat.

Hinzurechnungsbesteuerung

In Zukunft soll es darüber hinaus eine Hinzurechnungsbesteuerung geben. Voraussetzung für die Anwendung ist, dass die österreichische Muttergesellschaft mehr als 50 % der Stimmrechte an der Auslandstochter besitzt oder Anspruch auf mehr als 50 % der Gewinne hat oder dass es sich um eine ausländische Betriebsstätte handelt. Weiters muss eine Niedrigbesteuerung vorliegen, d.h. die Steuerbelastung im Ausland beträgt nicht mehr als 12,5 %. Schließlich müssen die schädlichen Passiveinkünfte mindestens ein Drittel der Einkünfte der Tochtergesellschaft oder der Betriebsstätte umfassen. Als schädliche Passiveinkünfte sollen in Zukunft gelten: Zins- und Lizenzeinkünfte (wie bisher), neuerdings aber auch Finanzierungsleasing, (konzerninterne) Tätigkeiten von Versicherungen und Banken sowie Einkünfte aus Abrechnungsunternehmen (Verkauf von Waren oder Erbringung von Dienstleistungen im Konzern ohne wirtschaftlichen Mehrwert). Die niedrig besteuerten Passiveinkünfte der ausländischen Tochtergesellschaft oder der ausländischen Betriebsstätte werden bei Erfüllung der genannten Voraussetzungen dem laufenden Gewinn der Mutter zugeschlagen! Eine Ausschüttung an die Muttergesellschaft ist nicht erforderlich. Zu klären bleibt sicher noch, wie diese ausländischen passiven Einkünfte ermittelt und berechnet werden. Geplant ist diese Verschärfung bereits für Wirtschaftsjahre, die nach dem 30. September 2018 beginnen.

Horizontal Monitoring

Etwas erfreulicher ist die Einführung eines „Horizontal Monitoring“. Damit soll es größeren Unternehmen ab einem Jahresumsatz von 40 Mio. Euro ermöglicht werden, durch laufenden geregelten Austausch von Informationen mit der Finanzbehörde eine (stets im Nachhinein stattfindende) Abgabenprüfung zu verhindern. Voraussetzung dafür ist unter anderem, dass das Unternehmen ein internes Steuerkontrollsystem implementiert. Dieses muss von einem Steuerberater oder Wirtschaftsprüfer regelmäßig überprüft werden. Im Testbetrieb wurde das System bei einer Reihe von Unternehmen bereits erfolgreich eingeführt.

Bürgschaft für Wohnungsmiete

Bürgschaftserklärungen sollen in Zukunft gebührenfrei werden, was insbesondere im Zusammenhang mit Wohnungsmietverträgen von jungen Menschen eine wichtige Rolle spielen kann.

Umsatzsteuer

Im März wurde bereits beschlossen, dass die vor nicht allzu langer Zeit eingeführte erhöhte Umsatzsteuer von 13 % für Beherbergungsleistungen wieder auf 10 % gesenkt wird. Das gilt dann auch für den Vorsteuerabzug aus pauschalen Nächtigungsgeldern (dzt. 15 € pro Nacht). Gelten soll dies erstmals für Umsätze, die nach dem 31. Oktober 2018 ausgeführt werden.

Aus dem Regierungsprogramm

Das Regierungsprogramm verspricht einiges zum Thema Wirtschaft und Steuern. Wir werden sehen, was davon tatsächlich umgesetzt wird.

Generell geht es darum, die Abgabenquote von derzeit rund 43 % in Richtung 40 % zu senken. Dabei will man in erster Linie die Lohnnebenkosten senken. Aber auch die Lohn- und Einkommensteuertarife sollen wieder einmal geändert werden. Weiters ist die Absenkung der Körperschaftsteuer geplant, vor allem auf nicht entnommene Gewinne, die aber schon jetzt nur mit 25 % besteuert werden.

Der sogenannten „kalten Progression“, also dem schrittweisen Hineinschlittern in eine höhere Steuerprogression durch die Inflation, soll auch der Kampf angesagt werden. Und schließlich soll dem Tourismus unter die Arme gegriffen werden, indem die 13 %-ige Umsatzsteuer abgeschafft wird.

Lohnverrechnung neu

Reformieren will man auch die Lohnverrechnung, wobei die Berechnungsgrundlagen für die Lohnsteuer und die Sozialversicherung vereinheitlicht werden sollen. Bei den Sonderzahlungen sind auch Änderungen geplant: Die Flut an Sonderbestimmungen möchte man eindämmen. Die Finanzverwaltung soll schließlich auch für Fragen der Sozialversicherungsbeiträge als zentrale Ansprechstelle fungieren. Mit diesen Vorhaben werden bei Steuerberatern offene Türen eingerannt, jedoch haben wir solche und ähnliche Ankündigungen nicht zum ersten Mal vernommen.

Über den bereits beschlossenen Familienbonus ab 2019 ist in den Medien schon ausführlich berichtet worden. Er ist als Steuerabsetzbetrag in Höhe von jährlich 1.500 € vorgesehen. Dieser steht bis zur Vollendung des 18. Lebensjahres zu, sofern Anspruch auf Familienbeihilfe besteht. Für volljährige Kinder, für die Familienbeihilfe bezogen wird, soll Anspruch auf einen Familienbonus in der Höhe eines Absetzbetrages von 500 € bestehen.

Lesen Sie auf Seite 2 alles zum geplanten Familienbonus. Dort haben wir auch einige Rechenbeispiele für Sie zusammengestellt.

Bürokratieabbau geplant

Viel möchte man auch beim Bürokratieabbau umsetzen. Statistische Meldepflichten sollen reduziert werden, etwa bei den an die Statistik Austria abzuliefernden Daten. Jene aus der Lohnverrechnung sollen von der Sozialversicherung direkt gemeldet werden. Für Unternehmensförderungen ist ein One-Stop-Shop geplant mit dem Ziel, höhere Effizienz zu erzielen und Mehrfachförderungen zu vermeiden.

Schließlich soll auch das Vergaberecht vereinfacht werden. Es sollen höhere Schwellenwerte eingeführt und das Bestbieterprinzip soll ausgebaut werden. Beim Betriebsanlagenrecht plant man einheitliche Anlaufstellen zwecks Beschleunigung und Erleichterung der Verfahren. Auch die Arbeitnehmerschutzvorschriften werden in die Mangel genommen: es soll Ordnung in den teilweise vorherrschenden Dschungel gebracht werden. Derzeit mischen da zu viele Behörden mit. Man darf gespannt sein, was von alledem tatsächlich umgesetzt werden wird.

Belege optimal aufbewahren

Bücher und Aufzeichnungen, die Belege dazu, bedeutsame Geschäftspapiere und Unterlagen sind sieben Jahre im Original aufzubewahren.

Belege können entweder

- in Papierform

- mittels optischer Archivierungssysteme oder

- in elektronisch gespeicherter Form aufbewahrt werden.

Elektronische Datenträger