Elektrisch fährt sich’s steuerschonend

Die steuerliche Behandlung von betrieblichen Elektroautos: Ein umfassender Überblick zum Vergleichen.

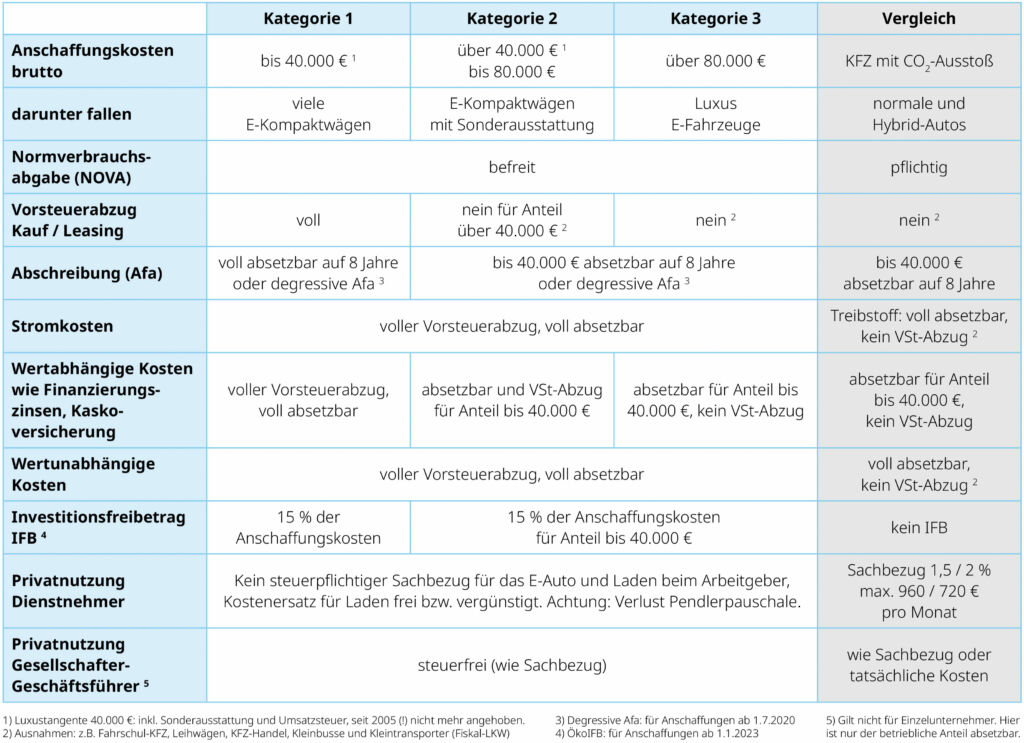

In den vergangenen Jahren hat die Nachfrage nach Elektroautos in Österreich stetig zugenommen, sowohl aufgrund des wachsenden Umweltbewusstseins als auch der zahlreichen steuerlichen Anreize. Bei reinen Elektroautos ohne CO2-Ausstoß wurden drei Kategorien geschaffen. Je teurer das Auto in der Anschaffung, desto weniger Steuerzuckerl können Unternehmerinnen und Unternehmer nutzen. Wir haben eine Übersicht für Sie gestaltet, in der Sie Elektroautos mit herkömmlichen Autos mit CO2-Emmission vergleichen können.

EBICS wird neuer E-Banking-Standard

Der neue Europäische Standard zur Übertragung von Bankdaten heißt EBICS. Der bisherige MBS-Standard wird nicht mehr gewartet.

Derzeit verwenden die meisten österreichischen Banken zur Übertragung von Bankdaten MBS, kurz für Multi Bank Standard. Seit 2017 gibt es keine großen Updates mehr. MBS ist somit in die Jahre gekommen und funktioniert als rein österreichische Lösung nicht optimal für international tätige Unternehmen. Weiters eröffnen sich bei nicht regelmäßig gewarteter Software oft Sicherheitslücken.

Als neuer Standard wurde EBICS eingeführt. Dies steht für Electronic Banking Internet Communication Standard. EBICS ist ein offener, europäischer Kommunikationsstandard zum Austausch von Bankdaten.

E-Banking

Gründerinnen und Gründern sei ans Herz gelegt, für den Zahlungsverkehr entweder gleich EBICS oder eine reine Online-Lösung zu verwenden. Bestehende Unternehmen sollten den Umstieg von MBS auf EBICS gut planen. Lassen Sie sich von Ihrer Bank beraten.

Import Bankdaten in Buchhaltung

Mit EBICS besteht wie schon mit MBS die Möglichkeit, die Bankbewegungen und Salden in die Buchhaltung zu importieren. Der Vorteil: Tagesaktuelle Buchungen und Vermeidung von Fehlerquellen.

Damit wir die Bankdaten importieren können, braucht es einen Lesezugriff auf das Bankkonto, den wir mit Ihnen einrichten können. Wir unterstützen Sie gerne!

Globale Mindestbesteuerung

Intensive Verhandlungen von 138 Staaten haben zur Ausarbeitung einer EU-Richtlinie zur Implementierung einer globalen Mindestbesteuerung von 15 % geführt. Betroffen sind ab 2024 internationale Konzerne und deren Töchter – in Österreich rund 6.500.

Die Digitalisierung und Globalisierung der Wirtschaft stellen das internationale Steuerrecht vor erhebliche Herausforderungen. Die Steuergerechtigkeit ist vor allem durch Gewinnverkürzungen und -verlagerungen der multinationalen Konzerne stark beeinträchtigt.

Dem soll durch ein Zwei-Säulen-Modell Einhalt geboten werden. Die erste Säule des internationalen Abkommens bildet die Umverteilung der Besteuerungsrechte von digitalen Leistungen. Diese Säule befindet sich derzeit noch in Verhandlung.

Die zweite Säule ist die effektive globale Mindestbesteuerung. Ziel dieser Regelung ist es, eine weltweit gültige effektive Mindestbesteuerung von 15 % sicherzustellen. Dazu wird zunächst der effektive Steuersatz sämtlicher in einem Staat ansässigen Töchter ermittelt und mit dem Mindeststeuersatz von 15 % verglichen. Liegt der effektive Steuersatz unter dem Mindeststeuersatz, wird für die betroffene Geschäftseinheit eine Ergänzungssteuer in jener Höhe fällig, die für das Erreichen der Mindestbesteuerung erforderlich ist.

Betroffen sind alle Unternehmen einer multinationalen Gruppe mit einem weltweit konsolidierten Jahresumsatz von mind. 750 Mio €.

Rechnungskorrektur

Ist die Rechnung falsch ausgestellt, kann das teuer werden. Hier gibt es Erfreuliches und Unerfreuliches.

Das österreichische Unternehmen „Luxury Trust“ kaufte in Großbritannien (damals noch EU-Mitgliedsstaat) Fahrzeuge ein und lieferte diese direkt an den abnehmenden Unternehmer in Tschechien. Die Vereinfachung für ein steuerfreies innergemeinschaftliches Dreiecksgeschäft wurde in Anspruch genommen. Allerdings vergaß Luxury Trust den Vermerk „Übergang der Steuerschuld“ auf der Rechnung. Damit muss der Österreicher einen innergemeinschaftlichen Erwerb versteuern – ohne Berechtigung zum Vorsteuerabzug.

Der Europäische Gerichtshof wurde befragt und fällte ein hartes Urteil. Er ließ keine Rechnungsberichtigung zu. Rechnungskorrektur bei Dreiecksgeschäften funktioniert nun nicht mehr.

Keine Rechnungskorrektur bei B2C-Geschäften notwendig

Wenn eine Rechnung eine zu hohe Umsatzsteuer aufweist, schuldet man diesen Mehrbetrag so lange, bis die Rechnung berichtigt ist, was im Nachhinein leider oft nicht möglich ist.

Das wurde nun geändert: Bei Verbrauchergeschäften (B2C) muss keine Rechnung korrigiert werden. Nur im B2B-Bereich muss man weiterhin eine Korrektur vornehmen, da hier die Gefahr bestünde, dass der Kunde einen zu hohen Vorsteuerabzug nutzt und das Steueraufkommen gefährdet.

Tipp: Falsche Rechnungen können viel Geld kosten. Wir unterstützen Sie gerne bei allen Fragen.

Cybersicherheit: Pflicht!

Die Cybersicherheitsrichtlinie NIS2 tritt spätestens am 18. Oktober 2024 in Kraft. Beschäftigen sollte man sich jetzt schon damit.

Die bisherigen Regelungen über Sicherheitsmaßnahmen und Meldepflichten soll auf weite Teile der Wirtschaft ausgedehnt werden. Betroffene Unternehmen sind:

- Mittlere und große Unternehmen in kritischen Sektoren (ab 50 Beschäftigte und über 10 Mio. € Jahresumsatz/Bilanzsumme): Energie, Verkehr, Bankwesen, Finanzmarktinfrastrukturen, Gesundheitswesen, Trinkwasser, Abwasser, Digitale Infrastruktur, Verwaltung von IKT-Diensten B2B, öffentliche Verwaltung, Weltraum, Post- und Kurierdienste, Abfallbewirtschaftung, Chemie, Lebensmittel, verarbeitendes/herstellendes Gewerbe, Anbieter digitaler Dienste, Forschung (fakultativ).

- Anbieter unabhängig von der Größe: Vertrauensdienste, öffentliche elektronische Kommunikationsnetze, TLD-Namenregister und DNS-Diensteanbieter, Monopolanbieter eines kritischen Service in einem Mitgliedstaat.

- Dienstleister und Lieferanten von betroffenen Unternehmen, da auch die Sicherheit innerhalb der Lieferkette gewährleitet sein muss.

Besagte Unternehmen müssen je nach Ausprägung ihrer Betroffenheit unterschiedliche Risikomaßnahmen treffen. Interessant ist auch, das NIS2 den Budgetrahmen für das Risikomanagement mit bis zu 10 Mio. € oder 2 % des Umsatzes vorschreibt. Happig sind auch die Strafen bei Nichteinhaltung, die sich auf dieselbe Höhe belaufen.

Machen Sie den Check, ob Sie betroffen sind auf ratgeber.wko.at/NIS2

Tipp:

Im eigenen Interesse sollten sich alle Unternehmen mit Cybersicherheit befassen um möglichst vor teuren Cyberattacken geschützt zu sein.

Steuervorteil durch Öko-Investitionen

Die Ökosoziale Steuerreform geht in die zweite Runde. Ziel ist es, Anreize für Unternehmensinvestitionen zu schaffen und somit die Wirtschaft weiter zu unterstützen. Neben dem investitionsbedingten Gewinnfreibetrag gibt es seit heuer den Investitionsfreibetrag (IFB) wieder. Für Öko-Investitionen ist der IFB besonders interessant.

Für betriebliche Investitionen in Wirtschaftsgüter (WG) des abnutzbaren Anlagevermögens steht seit 1. Jänner 2023 ein 10 %iger IFB, für Öko-Investitionen 15 %, als zusätzliche Betriebsausgabe zu. Geltend machen können den IFB Einnahmen-Ausgaben-Rechner und Bilanzierer, nicht jedoch Pauschalierer. Der IFB gilt für Investitionen bis 1 Mio. €.

Nicht förderbar sind unter anderem folgende Investitionen:

- Geringwertige WG

- Gebrauchte WG

- WG mit AfA-Sonderform wie etwa Fahrzeuge oder Gebäude (außer Elektro-Kraftfahrzeuge und Öko-Heizungen)

- Unkörperliche Wirtschaftsgüter (außer Investitionen im Bereichen Ökologisierung, Digitalisierung oder Gesundheit/Life-Science)

- Anlagen zu fossilen Energieträgern

Das Wirtschaftsgut muss mindestens vier Jahre im inländischen Betrieb bleiben, ansonsten muss man nachversteuern. Das gilt auch bei Übertragung des Betriebs oder Betriebsaufgabe während der Behaltedauer. Nur bei höherer Gewalt oder behördlichem Eingriff entfällt die Nachversteuerung.

Öko-Heizungen

Grundsätzlich sind Gebäude und Gebäudeeinbauten vom IFB ausgeschlossen. Durch eine Gesetzesänderung wurde nun nachgebessert und folgende Investitionen im Zusammenhang mit Gebäuden sind nun IFB-fähig: Wärmepumpen, Biomassekessel, Fernwärme- bzw. Kältetauscher, Übergabestationen und Mikronetze zur Wärme- und Kältebereitstellung.

Öko-Investitionsfreibetrag

Eine Verordnung regelt, für welche WG der Öko-IFB verwendet werden darf:

- WG, denen eine Umwelt-, Klima- oder Energieförderung oder ein Kommunalkredit zusteht (Plausibilisierung der Zuerkennung genügt).

- E-Fahrzeuge laut Liste in Verordnung

- Öffentliche und auch nicht öffentliche E-Ladestationen und WG zum Betrieb einer Wasserstofftankstelle, sofern ausschließlich Öko-Strom/Wasserstoff genutzt wird, inkl. Ladekabel

- (E)-Fahrräder inkl. Transport-, Spezialfahrrädern, Radanhänger

- WG, die der Verlagerung von Güterverkehr auf Schienen dienen

- WG zur Erzeugung von Öko-Strom, Öko-Wasserstoff und Biomethan

- WG zur Speicherung von Strom

IFB und Gewinnfreibetrag (GFB)

Wird für ein WG der IFB beantragt, kann ein investitionsbedingter GFB nicht zusätzlich beansprucht werden. Der IFB kann zu einem ausgleichs- und vortragsfähigen Verlust führen, was beim Gewinnfreibetrag nicht möglich ist.

Tipp: Wer IFB-fähig investiert, sollte den IFB ausnutzen und für den GFB begünstigte Wertpapiere anschaffen. Wir beraten Sie gerne dazu.

E-Mobilität und Sachbezug

Arbeitgeber setzen verstärkt auf elektrische Fortbewegung. Seit Jahresanfang gibt die Sachbezugswerte-Verordnung Antwort auf einige Unklarheiten.

Bezugsumwandlung

Für E-Autos und alle anderen rein elektrischen Fortbewegungsmittel setzt man einen Sachbezugswert von Null an, wenn diese vom Arbeitgeber zur privaten Nutzung bereitgestellt werden. Dies ist nun auch möglich, wenn man das E-Fahrzeug als Gegenleistung für einen Verzicht auf einen Teil des Gehalts erhält. Voraussetzung für eine solche Bezugsumwandlung ist, dass bisher entsprechend hoch über dem Kollektivvertrag bezahlt wurde. Diese Befreiung gilt nun auch in der Sozialversicherung.

Achtung: Es dürfen nur die überkollektivvertraglich gewährten Gehaltsbestandteile umgewandelt werden, sonst drohen Strafen nach dem Lohn- und Sozialdumpinggesetz.

E-Tanken abgabenfrei

Das unentgeltliche Aufladen eines Elektrofahrzeugs beim Arbeitgeber ist abgabenfrei. Auch das E-Tanken des Arbeitgeber-E-Autos bei einer öffentlichen Ladestation ist sachbezugsfrei. Sogar das Aufladen zu Hause kann steuerfrei gesponsert werden, wenn die Lademenge zugeordnet werden kann und der Kostenersatz einem vom Finanzministerium jährlich veröffentlichten Strompreis nicht übersteigt. Für das Jahr 2023 sind das 22,247 Cent pro kWh. Alternativ kann man bis 2025 einen Kostenersatz von bis zu 30 € pro Monat steuerfrei auszahlen, wenn die Ladeeinrichtung nachweislich nicht in der Lage ist, die Lademenge dem KFZ zuzuordnen.

Carsharing

Zuschüsse für Carsharing sind ab 2023 bis zu 200 € pro Jahr steuerfrei, wenn sichergestellt wird, dass nur Elektrofahrzeuge ausgeborgt werden können.

E-Mobilität und GmbH- Geschäftsführer

Verordnung regelt jetzt die Nutzung von Motor- oder Fahrrädern durch wesentlich beteiligte Geschäftsführer (Anteil über 25 %).

Seit 2018 regelt eine Verordnung, dass zur Ermittlung des steuerpflichtigen geldwerten Vorteils aus der Privatnutzung eines Firmen-KFZ die Werte der Sachbezugswerte-Verordnung verwendet werden können. Damit wurden reine E-Fahrzeuge interessant, denn für diese ist laut der Verordnung kein steuerlicher Sachbezug anzusetzen.

Ab 2022 wurden nun auch explizit Kraftfahrräder und Fahrräder miteingeschlossen. Dessen elektrische Vertreter sind somit auch abgabenfrei. Interessant ist der Verweis auf die Sachbezugswerte-Verordnung auch insoweit, weil es hier Klarstellungen für das E-Tanken ab 2023 gibt (siehe Artikel auf dieser Seite).

Der Sachbezugswert ist bei nicht reinen E-Fahrzeugen in vielen Fällen zu hoch. Hier kann man auch den tatsächlichen Anteil an Privatfahrten gegenüber den Gesamtkosten des Firmenwagens laut Buchhaltung ansetzen. Voraussetzung ist allerdings, dass die privaten Fahrten mittels Fahrtenbuch oder Ähnlichem nachgewiesen werden. Eine Schätzung des Privatanteils ist in der Verordnung nicht vorgesehen.

Elektroauto als Dienstwagen

Elektromobilität bietet für Unternehmen steuerliche Vorteile. Da der Sachbezug wegfällt, werden die CO2-freien fahrbaren Untersätze auch bei Mitarbeitern immer beliebter.

Förderungen

Auch 2022 wird der Ankauf von Fahrzeugen mit alternativen Antriebsformen sowie Elektro-Ladeinfrastruktur gefördert. Die E-Mobilitätsoffensive läuft aktuell noch bis 31.3.2023 bzw. solange es Fördermittel gibt. Für einen betrieblichen E-Pkw gibt es beispielsweise 2.000 € Förderung und für ein E-Nutzfahrzeug bis zu 12.500 €. Auch für E-Bikes und E-Transporträder gibt es Unterstützung. Eine gute Übersicht finden Sie auf

www.oeamtc.at > Themen > Elektromobilität > Förderungen

Steuerzuckerl für Unternehmen

Während es bei den Förderungen auch Geld für Hybrid-Fahrzeuge und Fahrzeuge mit Reichweitenverlängerung gibt, muss ein steuerliches Elektrofahrzeug komplett CO2-emissionsfrei sein. Die volle steuerliche Begünstigung gibt es für die Kategorie bis 40.000 € Anschaffungskosten: voller Vorsteuerabzug und voll absetzbar auf acht Jahre. Bei teureren Autos reduziert sich der Vorsteuerabzug und ab 80.000 € gibt es gar keinen mehr. Außerdem wird die Absetzbarkeit immer nur von 40.000 € (Luxustangente) gerechnet. Ladestrom und andere nicht wertabhängige Ausgaben sind aber stets absetzbar. Ab 2023 kann sogar ein Investitionsfreibetrag von mind. 10 % abgesetzt werden.

Steuerzuckerl für Dienstnehmer und Geschäftsführer

Egal wie hoch die Anschaffungskosten waren, Dienstnehmer und wesentlich beteiligte Gesellschafter-Geschäftsführer müssen keinen Sachbezug versteuern, wenn sie das Elektroauto auch privat nutzen dürfen. Das gilt auch für unentgeltliches Aufladen eines firmeneigenen E-Pkw beim Arbeitgeber.

Aufladen neu geregelt

In der Praxis zeigen sich vor allem Pro-bleme beim Aufladen, wenn das E-Dienstauto zu Hause geladen wird. Hier hat der Gesetzgeber reagiert und einen Entwurf zur Sachbezugswerteverordnung vorgelegt. Dort soll ab 2023 das Laden eines E-Fahrzeuges beim Arbeitgeber sachbezugsfrei bleiben. Das gilt sogar dann, wenn der Mitarbeiter das Privatauto beim Arbeitgeber aufladen darf.

Wirklich neu ist nun, dass auch ein Kostenersatz für den Ladestrom für den Firmenwagen frei bleiben soll, wenn zu Hause geladen wird. In den Erläuterungen zur geplanten Änderung ist allerdings zu lesen, dass eine exakte Erfassung der Kosten für das Aufladen des arbeitgebereigenen Fahrzeuges erforderlich ist. Damit ist eine Ladevorrichtung erforderlich, die den Ladestrom pro Ladevorgang ermittelt. Auf wen die Stromrechnung ausgestellt wird, ist unerheblich. Werden die Stromkosten für das Laden des Privat-Pkw ersetzt, so sind diese steuerpflichtig.

Zuschüsse für die Anschaffung einer Ladeeinrichtung sind bis 2.000 € ohne Sachbezug. Das gilt sowohl für fixe Einrichtungen (Wallbox) als auch für mobile Ladestationen. Außerdem wird nun klargestellt, dass diese Begünstigungen auch für E-Bikes und E-Krafträder gelten.

Senkung der Körperschaftsteuer

Die Senkung des Körperschaftsteuer (KöSt)-Satzes auf 23 % soll Österreich als attraktiven Wirtschaftsstandort positionieren. Allerdings stehen wir im Vergleich zu den Nachbarländern noch immer mit einem höheren nominalen Steuersatz da.

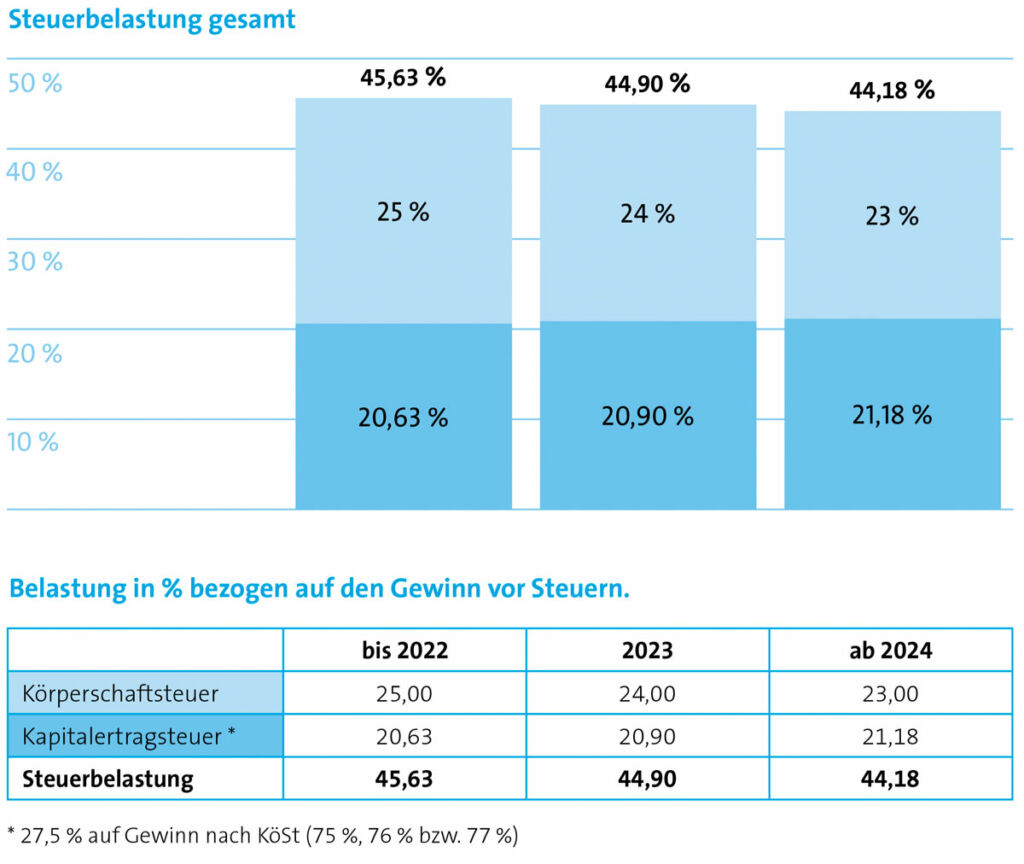

Mit der ökosozialen Steuerreform wurde die Senkung des KöSt-Satzes von 25 auf 23 % in zwei Schritten beschlossen. Im Jahr 2023 beträgt der Steuersatz 24 %., ab 2024 dann 23 %. Damit ergibt sich mit der Kapitalertragsteuer von 27,5 % auf Ausschüttungen eine abnehmende Gesamtbelastung (siehe Tabelle).

Übergangsregelung bei abweichendem Wirtschaftsjahr

Unternehmen mit abweichendem Wirtschaftsjahr müssen in der Veranlagung 2023 und 2024 aufteilen. Bei der Steuererklärung 2023 wird der Gewinn, der aus dem Kalenderjahr 2022 stammt mit 25 % und der Gewinn, der aus dem Kalenderjahr 2023 stammt mit 24 % besteuert. Bei der Steuererklärung 2024 ist das gleiche Spiel durchzuführen. Das Unternehmen kann wählen: Aufteilung nach Monaten oder Aufteilung mit einer Zwischenbilanz.

Tipp: Da der Unterschied der Steuersätze nur einen Prozentpunkt beträgt, zahlt sich ein aufwendiger Zwischenabschluss nur bei Unternehmen aus, die hohe Gewinne im Jänner und in den Folgemonaten erzielen (z.B. Wintertourismus).

Fazit: Wir sind gespannt, ob die Absenkung des KöSt-Satzes den Standort Österreich ausreichend attraktiv macht, um internationale Unternehmen von einer Abwanderung in benachbarte Niedrigsteuerländer abzuhalten.

Abgabenänderungsgesetz – die wichtigsten Änderungen

Der Begutachtungsentwurf zum Abgabenänderungsgesetz 2022 (AÄG 2022) wurde im Mai 2022 vorgelegt, eine Beschlussfassung ist noch vor der Sommerpause des Parlamentes geplant. Der Entwurf sieht zahlreiche abgaben- und zollrechtliche Änderungen vor. Wir haben für Sie die wichtigsten Änderungen zusammengefasst.

Forschungsprämie

Ab 2022 soll bei der Forschungsprämie ein fiktiver Unternehmerlohn in der Bemessungsgrundlage berücksichtigt werden. Gemäß zugehöriger Verordnung sollen unentgeltlich tätige Gesellschafter-Geschäftsführer, Mitunternehmer oder Einzelunternehmer für eine der Forschung zuordenbare Tätigkeitsstunde 45 € (max. 77.400 € pro Person) berücksichtigen können. Weiters wird der Ablauf der Antragsfrist klarer geregelt und die Antragstellung von der Steuererklärung entkoppelt. Insbesondere Start-Ups und KMU sollen durch die Neuregelung begünstigt werden.

Schutzmasken

Aufgrund der anhaltenden COVID-19-Krise soll für Lieferungen und innergemeinschaftlichen Erwerbe von Schutzmasken der Umsatzsteuersatz von 0 % bis zum 30. Juni 2023 beibehalten werden.

Jahressechstel bei Kurzarbeit

Unabhängig davon, wie lange der Arbeitnehmer in Kurzarbeit war, soll auch für 2022 ein pauschaler 15-prozentiger Zuschlag bei der Berechnung des Jahres-sechstels berücksichtigt werden.

Dreiecksgeschäfte

Die Vereinfachungsregel für Dreiecksgeschäfte soll auch innerhalb von Reihengeschäften mit mehr als drei Personen Anwendung finden. Wie bisher kann immer nur der Empfänger der bewegten Lieferung potenziell in den Genuss der Vereinfachung für Dreiecksgeschäfte kommen.

Jahresnetzkarten

50 % der Ausgaben für eine nicht übertragbare Jahresnetzkarte, die sowohl betrieblich als auch privat verwendet werden kann, können ab 2022 als Betriebsausgabe geltend gemacht werden. Eine Aufzeichnung der tatsächlichen betrieblichen Fahrten zum anteiligen Ansatz entfällt somit. Die Begünstigung betrifft Karten der 2. Klasse, etwaige zusätzliche Aufzahlungen für beispielsweise Familienkarten sind nicht umfasst. Ziel ist, die Nutzung der öffentlichen Verkehrsmittel attraktiver zu gestalten.

Vorsteuerabzug

In Umsetzung eines EuGH-Urteils sollen ab 2023 Unternehmer, die ihre Umsätze nach vereinnahmten Entgelten versteuern, dies auf den Rechnungen anmerken („Besteuerung nach vereinnahmten Entgelten“). Das Recht auf Vorsteuerabzug entsteht in diesen Fällen erst mit dem Zeitpunkt der Zahlung und zwar unabhängig davon, ob der Leistungsempfänger Soll- oder Ist-Versteuerer ist.

Umsatzsteuerverzinsung

§205c BAO sieht Umsatzsteuerzinsen sowohl für die Erstattung von Vorsteuern als auch für Nachforderungen an Umsatzsteuer vor. Die Regelung der Umsatzsteuerzinsen wird in den bestehenden Regelungsbestand hinsichtlich Verspätungszuschlägen und Verjährungsbestimmungen eingepasst.

Einsichtnahme in das Schengener Informationssystem (SIS)

Die Zollbehörden haben Zugriff auf die in das SIS eingegebenen Daten mit dem Recht, diese für Zwecke der zollrechtlichen Überprüfung abzufragen.

Besteuerung von Kryptowährungen

Bisher galten Erträge aus Kryptowährungen im Privatvermögen nur innerhalb einer Spekulationsfrist von einem Jahr als steuerpflichtig. Seit 1. März 2022 sind diese Erträge mit 27,5 % steuerpflichtig, da sie mit Kapitaleinkünften gleichgesetzt werden.

Für die steuerliche Behandlung unterscheidet man zwischen

- Krypto-Altvermögen (Anschaffung der Kryptowährung vor dem 1. März 2021) und

- Krypto-Neuvermögen (Anschaffung der Kryptowährung ab dem 1. März 2021)

Für sämtliche Anschaffungen vor dem 1. März 2021 gilt weiterhin die einjährige Spekulationsfrist: Somit sind realisierte Gewinne steuerfrei, solange zwischen An- und Verkauf der Kryptowährung ein Jahr vergangen ist. Erfolgt die Gewinnrealisierung innerhalb eines Jahres, sind die Gewinne mit dem individuellen Einkommensteuertarif von bis zu 55 % zu versteuern.

Laufende Erträge und Veräußerungsgewinne aus Krypto-Neuvermögen werden mit dem besonderen Steuersatz von 27,5 % versteuert. Veräußerungsgewinne von Kryptowährungen zwischen 1. Jänner und 28. Februar 2022 können rückwirkend mit dem besonderen Steuersatz anstelle des progressiven Einkommensteuertarifs besteuert werden. Achtung: Antrag nötig!

Die Neuregelung ermöglicht im Zuge der Steuererklärung 2022 auch eine Verlustverrechnung mit anderen Kapitaleinkünften, die ebenfalls dem besonderen Steuersatz von 27,5 % unterliegen. Dazu zählen etwa Aktienkursgewinne, Dividenden oder realisierte Gewinne aus verbrieften Derivaten.

Die Kapitaleinkünfte sind vorläufig in die persönliche Einkommensteuer aufzunehmen, da ein automatischer KESt-Abzug seitens der Banken bzw. Kryptoplattformen erst ab 2024 vorgeschrieben ist.

Tausch von Kryptowährungen

Der Tausch von Krypto-Altvermögen unterliegt innerhalb der einjährigen Spekulationsfrist dem progressiven Einkommensteuertarif, danach ist der Tausch auch zukünftig steuerfrei. Wird das Krypto-Altvermögen gegen Dienstleistungen oder Fiatgeld (Geld einer Regierung wie z.B. Euro, US-Dollar) getauscht sind die realisierten Gewinne nach Ablauf der Spekulationsfrist ebenfalls steuerfrei. Vorsicht: Tauscht man Altvermögen gegen eine andere Krypto-Währung, stellt diese Neuvermögen dar.

Bei einem Tausch zwischen Krypto-Währungen im Neuvermögen kommt es nie zu einer Steuerpflicht (kein KESt-Abzug). Die Steuerpflicht entsteht erst, wenn die Krypto-Währung gegen eine Dienstleistung oder Fiatgeld getauscht wird. Werden beispielsweise ab dem 1. März 2022 1.000 € in Krypto-Währung investiert und erhöht sich das Vermögen in weiterer Folge durch Trades auf umgerechnet 1.200 €, unterliegt der Gewinn von 200 € erst bei einem finalen Wechsel in ein Fiatgeld- der Kapitalertragsteuer.

Vorsicht: Der besondere Steuersatz von 27,5 % ist nur bei reiner Vermögensverwaltung anwendbar. Liegt hingegen ein Gewerbebetrieb vor, sind die Einkünfte wie bisher mit dem progressiven Einkommensteuertarif zu versteuern. Ob es sich beim Umfang der Tätigkeit um reine Vermögensverwaltung oder Gewerbebetrieb handelt, ist im Einzelfall zu prüfen.

Optionen in der GSVG

Als Selbstständiger können Sie Ihre Krankenversicherung nach dem GSVG individuell gestalten. Sie können aus drei Leistungspaketen wählen.

Ein Blick auf Ihre Beitragsvorschreibung für das 1. Quartal eines Jahres verrät Ihnen, wie Sie eingestuft sind. Unter KV-Beitrag sehen Sie die Basis: bis 6.614,99 € sind Sie sachleistungsberechtigt, bei 6.615,00 € (Höchstbeitragsgrundlage ab 2022) sind Sie geldleistungsberechtigt. Wenn Sie eine Option freiwillig wählen, bleibt diese auch bestehen, wenn sich Ihre Beiträge aufgrund der tatsächlichen Einkommenssituation ändern.

Für eine Option ist ein Antrag notwendig. Sie können diese frühestens mit Ende jenes Kalenderjahres beenden, das auf das Jahr des Beginns fällt.

|

Sachleistungsberechtigte Einkommensbasis 2022 * bis 79.379,99 € pro Jahr bzw. bis 6.614.99 € pro Monat Neuzugänge (1.–3. Jahr) Freiberufler Mehrfach-Versicherte Gewerbepensionisten |

Geldleistungsberechtigte Einkommensbasis 2022 * ab 79.380,00 € pro Jahr bzw. ab 6.615,00 € pro Monat Gewerbepensionisten mit GSVG-pflichtigen Zusatzeinkünften |

|

Leistungspaket |

Sachleistung |

Halbe Geldleistung |

Volle Geldleistung |

|

Arzt |

Mit e-card zum Vertragsarzt, Selbstbehalt: 20 % ** keine Vorfinanzierung, fixer Selbstbehalt nur Vertragsärzte Hinweis: Sie können zusätzlich zum Privatarzt gehen (siehe volle Geldleistung) |

mit e-card zum Vertragsarzt, Selbstbehalt: 20 % ** keine Vorfinanzierung, fixer Selbstbehalt nur Vertragsärzte Hinweis: Sie können zusätzlich zum Privatarzt gehen (siehe volle Geldleistung) |

als Privatpatient wird Honorar selbst bezahlt, man erhält eine SVS-Vergütung **, es werden jedoch max. 80 % der Arztrechnung vergütet (meist 60–70 %) freie Arztwahl, geringere Wartezeiten Vorfinanzierung, höherer Selbstbehalt |

|

Medikamente |

auf Kassenrezept werden Medikamente gegen 6,50 € (Wert 2021) Rezeptgebühr pro Packung ausgegeben, Rezeptbewilligungen erfolgen automatisch Hinweis: Sie können zusätzlich Privatrezepte einreichen (siehe volle Geldleistung) |

auf Kassenrezept werden Medikamente gegen 6,50 € Rezeptgebühr pro Packung ausgegeben, Rezeptbewilligungen erfolgen automatisch Hinweis: Sie können zusätzlich Privatrezepte einreichen (siehe volle Geldleistung) |

6,50 € Rezeptgebühr pro Packung für verordnete Medikamente auf Kassenrezept; Privatrezept kann durch SVS-Landesstelle in Kassenrezept umgewandelt werden; selbst bezahltes Medikament wird mit max. 80 % minus Rezeptgebühr vergütet Vorfinanzierung, höherer Selbstbehalt |

|

Spital |

nur Normalklasse möglich private Spital-Zusatzversicherung u.U. billiger als GSVG-Option |

auf Wunsch Sonderklasse möglich, Vergütung max. 80 % private Spital-Zusatzversicherung wird billiger |

auf Wunsch Sonderklasse möglich, Vergütung max. 80 % private Spital-Zusatzversicherung wird billiger |

* Basis für 2022 ist grundsätzlich das Einkommen 2019 + Beiträge zum GSVG (drittvorangegangenes Jahr)

** Tipp: Der Selbstbehalt kann bei erfolgreicher bzw. nachhaltiger Teilnahme an „Meine Gesundheitsziele“ auf 10 % bzw. 5 % reduziert werden.

Als Geldleistungsberechtigter bekommt man eine um 10 % bzw. 15 % höhere Vergütung.

Schenkungsmeldung und Finanzstrafrecht

Bestimmte Schenkungen müssen beim Finanzamt gemeldet werden. Die vorsätzliche Nichtmeldung einer Schenkung stellt eine Finanzordnungswidrigkeit dar, ein fahrlässiges Unterlassen ist finanzstrafrechtlich nicht relevant.

Anzeigepflichtig sind nur Schenkungen unter Lebenden für bestimmte Vermögensgegenstände gemäß § 121a BAO (Bundesabgabenordnung). Die Schenkungsmeldung hat innerhalb von drei Monaten ab erfolgter Schenkung beim Finanzamt Österreich zu erfolgen.

Schenkung von Bargeld zum Kauf einer Wohnung

Das Schenken von Bargeld ist anzeigepflichtig, die Schenkung von Grundstücken ist hingegen nicht von der Anzeigepflicht umfasst.

Wie sieht es mit der Meldepflicht aus, wenn Sie Bargeld für den Kauf einer Wohnung schenken? Hier ist für die Abgabe der Schenkungsmeldung der Parteiwille entscheidend. Soll mit dem geschenkten Geld eine konkrete Liegenschaft erworben werden, handelt es sich um eine mittelbare Grundstücksschenkung ohne Meldepflicht. Kann mit dem geschenkten Geld eine beliebige Liegenschaft erworben werden, liegt eine meldepflichtige Schenkung von Bargeld vor.

Vorsicht: Wird die Immobilie im Falle der mittelbaren Schenkung letztlich nicht gekauft, muss eine nachträgliche Schenkungsmeldung gemacht werden!

Strafen

Bei vorsätzlicher Nichtanzeige droht allen Beteiligten eine Finanzstrafe bis zu 10 % des Verkehrswertes des geschenkten Vermögens. Eine Selbstanzeige mit strafbefreiender Wirkung ist innerhalb eines Jahres ab dem Ablauf der gesetzlichen Meldefrist möglich.

Änderungen bei Lohn- und Sozialdumping

Mit der Umsetzung der EU-Entsenderichtlinie sollte mit September auch die Novellierung des Lohn- und Sozialdumping-Bekämpfungsgesetzes (LSD-BG) erfolgen. Aufgrund der fehlenden Mehrheit im Bundesrat verzögert sich das Inkrafttreten um voraussichtlich acht Wochen.

Aus heutiger Sicht ist mit keinen inhaltlichen Änderungen zu rechnen, weshalb wir hier die wichtigsten geplanten Anpassungen zusammenfassen möchten:

Anpassung des Geltungsbereiches

Der Geltungsbereich des LSD-BG soll in Bezug auf Entsendungen mit jenem der Entsenderichtlinie der EU harmonisiert und grundsätzlich auf grenzüberschreitende Dienstleistungserbringungen eingeschränkt werden. Somit wäre das LSD-BG etwa auf den bloßen Besuch einer Messe oder eines Seminars im Auftrag eines ausländischen Arbeitgebers nicht mehr anwendbar.

Verwaltungsstrafbestimmungen

Die Bestrafung bei Verstößen wird neu geregelt. Anstelle des Kumulationsprinzips ist ein fünfstufiger Strafrahmen mit verschiedenen Höchststrafen vorgesehen.

Arbeitsrechtliche Ansprüche

Nach Österreich grenzüberschreitende, entsandte oder überlassene Arbeitnehmer unterliegen künftig ab einer Dauer von zwölf Monaten dem österreichischen Arbeitsrecht. Weiters soll ein zwingender Anspruch entsandter Arbeitnehmer auf Aufwandersatz für Reise-, Unterbringungs- oder Verpflegungskosten verankert werden.

Wie können Bescheide aufgehoben werden?

Ihr Steuerbescheid entspricht nicht dem erwünschten Spruch? Wie können unrichtige Bescheide noch korrigiert werden? Hierfür bietet die Bundesabgabenordnung (BAO) – abhängig von Alter und Art des Bescheides – verschiedenen Möglichkeiten.

Beschwerde

Innerhalb eines Monats ab Bescheidzustellung (Frist auf Antrag verlängerbar) kann man gegen einen Bescheid Beschwerde beim Finanzamt einbringen. Diese muss die Bescheidbezeichnung, eine Erklärung was angefochten und welche Änderung beantragt wird, eine Begründung sowie die Unterschrift beinhalten. Eine Beschwerde kann auch über FinanzOnline eingereicht werden. Zumeist entscheidet direkt das Finanzamt mittels Beschwerdevorentscheidung.

Passt auch die Vorentscheidung nicht, kann man einen Antrag stellen, dass die Beschwerde dem Bundesfinanzgericht (BFG) vorgelegt wird (Vorlageantrag). Die Beschwerde hat keine aufschiebende Wirkung, die vorgeschriebene Abgabe muss trotzdem bis zum Fälligkeitstag entrichtet werden. In Verbindung mit der Beschwerde kann aber ein Antrag auf Aussetzung der Einhebung für den strittigen Betrag eingebracht werden. Wird der Beschwerde allerdings nicht stattgegeben, sind Aussetzungszinsen von aktuell 1,38 % pro Jahr fällig.

Abänderung

Ist die Rechtsmittelfrist bereits abgelaufen, kann ein Bescheid bis zur Verjährung (normalerweise fünf Jahre) durch eine Berichtigung abgeändert werden. Eine Berichtigung ist möglich aufgrund

- Schreib- und Rechenfehler (§ 293 BAO),

- unrichtiger Einkunftsart (§ 293a BAO),

- Übernahme offensichtlicher Unrichtigkeiten aus der Abgabenerklärung (§ 293b BAO) – z.B. Geltendmachung der USt-Kleinunternehmerregelung trotz aufrechtem Regelbesteuerungsantrag oder

- rückwirkender Ereignisse, die nach der Abgabenpflicht entstanden sind und in die Vergangenheit zurückwirken (§ 295a BAO) – z.B. Pensionsnachzahlungen.

Aufhebung

Ein Antrag auf Aufhebung des Bescheides kann nur erfolgen, wenn sich der Spruch des Bescheides als nicht richtig erweist. Dies ist dann der Fall, wenn ein Bescheid gegen Gesetz, Vorordnung oder Gemeinschaftsrecht verstößt. Ein unrichtiger Spruch liegt auch vor, wenn erhebliche Tatsachen bzw. Beweismittel nicht berücksichtigt wurden. Eine Aufhebung ist nur innerhalb eines Jahres ab Zustellung des Bescheides möglich. Der Antrag muss die Bescheidbezeichnung und die Gründe enthalten, auf die sich die Unrichtigkeit stützt (§ 299 BAO).

Wiederaufnahme

Wurde ein Bescheid erschlichen, sind Tatsachen oder Beweismittel neu hervorgekommen oder war der Bescheid von einer Vorfrage abhängig, ist auch eine Wiederaufnahme des Verfahrens (§ 303 BAO) möglich.

Es besteht kein Rechtsanspruch auf Änderung, Aufhebung oder Verfahrenswiederaufnahme. Die Entscheidung liegt im Ermessen der Abgabenbehörde. Im Regelfall (wenn sich der Fehler nicht geringfügig auswirkt) erfolgt allerdings eine Berichtigung bzw. Wiederaufnahme. Die Rechtswirkung ist sowohl zu Gunsten als auch zu Ungunsten des Steuerpflichtigen möglich.

Generalkollektivvertrag neu

Die Sozialpartner und die Industriellenvereinigung haben sich auf Änderungen im Generalkollektivvertrag geeinigt. Damit sollen arbeitsrechtliche Bedingungen zur Umsetzung der staatlichen Maßnahmen zur Bekämpfung von Covid-19 geregelt werden.

Die wichtigsten Regelungen sind:

- In bestimmten Berufsgruppen sind regelmäßig Corona-Tests durchzuführen. Diese Testungen sind unter Fortzahlung der Arbeitszeit zu ermöglichen. Dies gilt nicht für Mitarbeiter in Kurzarbeit.

- Wenn eine Testung im Betrieb nicht möglich ist, gilt die Zeit der Testung in öffentlichen Einrichtungen inklusive An- und Abreise als Arbeitszeit.

- Alle Arbeitnehmer, für die keine Testpflicht besteht, sollten außerhalb der Arbeitszeit getestet werden. Ist dies nicht möglich, so ist wöchentlich die Zeit für einen Test freizugeben.

- Weiters gilt ein Benachteiligungsverbot. Dies bedeutet, dass niemand aufgrund einer positiven Testung benachteiligt oder gekündigt werden darf.

- Mitarbeitern, die gesetzlich Masken tragen müssen, ist nach drei Stunden eine zehnminütige „Maskenpause“ zu gewähren. Dies ist nicht unbedingt eine Arbeitspause, auch eine Tätigkeit ohne Maskenpflicht ist möglich.

Dadurch sollen Arbeitnehmer als auch Arbeitgeber geschützt und klare Regeln zum richtigen Umgang mit den Covid-19-Maßnahmen ermöglicht werden. Diese Änderungen gelten seit 25. Jänner bis (voraussichtlich) August 2021.

E-Autos mit NoVA- Zuckerl versus enorme NoVA-Erhöhung

Mit 1.7.2021 tritt eine stufenweise und drastische NoVA-Erhöhung in Kraft. Erstmalig sind auch leichte Nutzfahrzeuge betroffen. E-Fahrzeuge sind von der NoVA befreit.

Neue Bestimmungen 1.1.2021

Anhebung Höchststeuersatz von derzeit 32 auf 50 % (in 2021), dann jährlich stufenweise auf 60, 70 und 80 %.

Absenkung des jährlichen Abzugsbetrages um 5 g-Stufen (bisher 3 g); Ausgangswert 112 g in 2021; in den Folgejahren: 107, 102 und 97.

Absenkung der Malusgrenze von 275 g auf 200 g im Juli 2021 und dann jährlich stufenweise um 15 g bis 155 g.

Malusbetrag steigt von derzeit 40 € auf 50 € je g im Juli 2021 und dann jährlich stufenweise auf 80 €.

Neu betroffen ab Juli sind erstmalig Fahrzeuge der Klasse N1 – das sind Kastenwagen, Pritschenwagen und Kleintransporter.

Übergangsfrist

Wer noch einen unwiderruflichen schriftlichen Kaufvertrag bis Ende Mai abschließt und wenn die Lieferung des KFZ vor November 2021 erfolgt, kann noch die bis Juni geltende günstigere Rechtslage anwenden. Tageszulassungen sind zukünftig für die ersten drei Monate von der NoVA befreit.

Keine NoVA für E-Fahrzeuge

Fahrzeuge mit purem elektrischem oder elektrohydraulischem Antrieb sind von der NoVA und auch von der motorbezogenen Versicherungssteuer befreit. Dies gilt auch für KFZ mit einem Verbrennungsmotor, der ausschließlich zur zeitweisen Aufladung der Batterie dient. Aber Achtung: Klassische Hybridfahrzeuge sind nicht abgabenfrei.

NoVA Rechner:

www.finanz.at/kfz/nova

|

Berechnungsbeispiel |

2020 |

2021 |

2022 |

2023 |

2024 |

|

100 kW/173 Co2 |

173 |

173 |

173 |

173 |

173 |

|

jährlicher Abzugsbetrag |

-115 |

-112 |

-107 |

-102 |

-97 |

|

58 |

61 |

66 |

71 |

76 |

|

|

NoVA (dividiert durch 5, gerundet) |

12 % |

12 % |

13 % |

14 % |

15 % |

|

Netto-Kaufpreis |

30.000 |

30.000 |

30.000 |

30.000 |

30.000 |

|

NoVA |

3.600 |

3.600 |

3.900 |

4.200 |

4.500 |

|

Abzugsbetrag |

-350 |

-350 |

-350 |

-350 |

-350 |

|

Malusbetrag (für 3g*70,00 /18g*80,00) |

210 |

1.440 |

|||

|

NoVA in Euro |

3.250 |

3.250 |

3.550 |

4.060 |

5.590 |

|

NoVA-Belastung |

10,8 % |

10,8 % |

11,8 % |

13,5 % |

18,6 % |

Corona-Maßnahmen und -Fristen

In den vergangenen Monaten hat die Bundesregierung eine Fülle von Maßnahmen zur Bewältigung der Corona-Krise erlassen. Damit Sie keine Frist versäumen, geben wir Ihnen in der Folge einen Überblick über die wichtigsten, aktuell gültigen und geplanten Instrumente.

Allgemeine und steuerliche Hilfsmaßnahmen:

|

Maßnahme |

Für wen |

Abwicklung via |

Zeitraum |

Antrag bis |

|

Härtefallfonds |

EPU, freie Dienstnehmer, Kleinstunternehmer |

WKO |

Von 16.3.20 |

30.4.21 |

|

Fixkostenzuschuss (FKZ I läuft und FKZ II geplant ab 23.11.20) |

Unternehmen mit Umsatzausfällen von mind. 30 % bzw. 40 % |

COFAG über finanzonline.at |

Von 16.3.20 |

31.8.21 |

|

Überbrückungs-finanzierung |

für selbständige Künstler |

SVS |

ab 16.3.20 |

31.12.20 |

|

Covid-19-Fonds |

Für Künstler und Kulturvermittler |

Künstlersozialversicherungsfonds (KSVF) |

Ab 16.3.20 |

31.12.20 |

|

Kreditgarantien |

KMUs nach EU-Definition, EPUs, alle freien Berufe, neue Selbständige |

AWS und ÖHT via Hausbank |

Laufzeit |

15.12.20 |

|

NPO |

Gemeinnützige, mildtätige, |

AWS |

Von 1.4.20 Verlängerung geplant! |

31.12.20 |

|

Entschädigungen nach dem Epidemiegesetz |

Selbständige und Mitarbeiter nach Erhalt eines Absonderungsbescheides |

Bezirksverwaltungsbehörde |

Für die Zeit der Maßnahme |

3-Monatsfrist ab dem Tag der Aufhebung |

|

Lockdown- |

Von behördlichen Schließungen betroffene Unternehmen |

COFAG über finanzonline.at |

Je nach Branche bis zu 80 % des Umsatzes 11/19 |

15.12.20 |

|

Stundungen / Ratenzahlungen |

Unternehmen die Steuern und Sozialversicherung bezahlen |

finanzonline.at, ÖGK und SVS |

Bis Ende |

Stundungen vorerst bis 31.3.21 aufrecht |

Konjunkturstärkung durch Steuern und Förderungen:

|

Maßnahme |

Zeitlicher Bezug |

|

Degressive AfA |

für Investitionen ab 1.7.20 |

|

Verlustrücktrag 2020 |

Ab Veranlagung 2020, bzw. vorzeitig in 2019 |

|

Senkung Eingangssteuersatz von 25% auf 20% |

Ab Jänner 2020, Steuerersparnis bis zu 350 Euro pro Jahr |

|

Umsatzsteuersenkung auf 5% für Gastronomie, Kultur und Publikationsbereich |

gilt vom 1.7.20 bis 31.12.21 |

|

75%ige Absetzbarkeit von Geschäftsessen |

gilt vom 1.7.20 bis 31.12.20 |

|

Erhöhte Steuerfreiheit für Essensgutscheine |

Gilt ab 1.7.20 (ohne Beschränkung) |

|

Pendlerpauschale trotz Home-Office, steuerfreie Zulagen und Zuschläge |

Für Lohnzahlungszeiträume, die vor 1.1.21 enden |

|

Abschaffung Schaumweinsteuer |

Gilt ab 1.7.20 (ohne Beschränkung) |

|

Steuerfreier Corona-Bonus für Mitarbeiter |

Gilt im Kalenderjahr 2020 |

|

Weitergewährung Steuerfreiheit von pauschalen Reiseaufwandentschädigungen (PRAE) für Sportler |

Gilt weiterhin im Kalenderjahr 2020 |

|

Investitionsprämie |

Anträge ab 1.9.20 bis 28.2.21 für Investitionen ab 1.8.20 möglich |

|

Kurzarbeit – derzeit läuft Phase 3 |

Vom 1.10.20 bis 31.3.21 |

Zuschüsse für Non-Profit-Organisationen

Seit 8. Juli können nicht rückzahlbare Zuschüsse bei der Austria Wirtschaftsservice GmbH (AWS) beantragt werden. Diese sollen das wirtschaftliche Überleben der für die Gesellschaft wichtigen NPOs sichern.

Zielgruppen

- Gemeinnützige Organisationen aus allen Lebensbereichen, wie zB Kunst, Kultur, Sport, Gesundheit, Klima-, Umwelt- und Tierschutz

- Freiwillige Feuerwehren und

- anerkannte Kirchen und Religionsgemeinschaften

Voraussetzungen sind, dass der Sitz und die Tätigkeit in Österreich sind, das Gründungs- oder Errichtungsdatum am oder vor dem 10.03.2020 liegt und die Institution durch Corona wirtschaftlich beeinträchtigt ist.

Förderbare Kosten

Diese fallen im Zeitraum vom 1.4. bis 30.9.2020 an und betreffen vor allem Miete und Pacht, Versicherungsprämien, Zinsen und Lizenzkosten, Betriebskosten, sonstige vertragliche Zahlungsverpflichtungen (zB Kosten für Buchhaltung, Lohnverrechnung, Jahresabschluss), Kosten

für die Bestätigung durch einen Steuerberater, Wertverluste für verderbliche saisonale Waren, durch die Corona-Krise verursachte Kosten (ab 10.3. bis 30.9.2020) und Kosten für abgesagte Veranstaltungen (bis 9.3.2020).

Zusätzlich werden 7 % Struktursicherungsbeitrag ausbezahlt

Dieser beträgt 7 % der im Jahr 2019 erwirtschafteten Einnahmen (bzw. Erlöse) und ist mit maximal 120.000 € begrenzt. Die Einnahmen des Vorjahres sind nachzuweisen und können mit Begründung adaptiert werden (zB bei Neugründungen).

Deckelung des Gesamtzuschusses

Wenn die Summe der förderbaren Kosten und des Struktursicherungsbeitrags höher als 3.000 € ist, bekommt man maximal den Einnahmenausfall ersetzt. Der Einnahmenausfall errechnet sich aus dem Vergleich der Einnahmen der ersten drei Quartale 2019 und den Einnahmen der ersten drei Quartale 2020. Die Einnahmen für das 3. Quartal 2020 sind bei einer früheren Antragstellung bestmöglich zu schätzen. Der gesamte Zuschuss ist mit 2,4 Mio. € je Organisation gedeckelt und wird erst ab einem Betrag von 500 € ausbezahlt.

Ablauf der Förderung

Zuerst online auf www.npo-fonds.at registrieren und dann den Antrag online ausfüllen. Vertretungsbefugte Personen müssen den Antrag unterschreiben und Lichtbildausweise hochladen; dies wird mit dem Vereinsregister abgeglichen.

Zusätzlich müssen die Angaben von einem Steuerberater oder Wirtschaftsprüfer bestätigt und unterschrieben werden, wenn der Zuschuss über 12.000 € beträgt, die Einnahmen im Jahr 2019 über 120.000 € betragen haben oder mehr als 10 Arbeitskräfte (echte und freie Dienstnehmer) beschäftigt werden. Kirchen und Religionsgemeinschaften brauchen immer zusätzlich eine Steuerberaterbestätigung.

Wenn alles passt, wird der Antrag von der AWS rasch abgewickelt und bei Fördersummen über 6.000 € werden 50 % der maximalen Fördersumme sofort überwiesen. Die Endabrechnung ist dann im vierten Quartal 2020 durchzuführen und erst dann wird der restliche Förderbetrag ausbezahlt. Förderbeträge bis 6.000 € werden nach Überprüfung sofort zur Gänze ausbezahlt.

Tipp: Dokumentieren Sie Ihre Berechnungen schriftlich (Erfolgsrechnungen, Kostenschätzungen usw.). Schätzen Sie die Kosten für das 3. Quartal mit dem Worst Case, also großzügig, da eine einmal gewährte Förderhöhe einen Maximalbetrag darstellt und eine Korrektur nach oben nicht mehr möglich ist. Es bleibt zu hoffen, dass die Förderrichtlinie dahingehend noch verbessert wird.

Kurzarbeit geht in die Verlängerung

Rund um das Thema Kurzarbeit sind nach wie vor viele Fragen offen. Für Unternehmen stellt sich derzeit die Frage-: Vorzeitig beenden oder verlängern? Jedenfalls kann seit 1. Juni kein rückwirkender Erstantrag mehr gestellt werden und es gelten neue Sozialpartnervereinbarungen.

Keine rückwirkenden Kurzarbeit-Begehren mehr seit 1. Juni 2020

Laut Information des AMS sind Erstbegehren auf Kurzarbeit seit dem 1. Juni 2020 nicht mehr rückwirkend möglich. Erstbegehren sind daher ab diesem Tag immer vor Beginn des Kurzarbeitszeitraumes zu stellen.

Neue Sozialpartnervereinbarungen gültig ab 1. Juni 2020

Auf der AMS-Website stehen neue Sozialpartnervereinbarungen (Version 7.0) zur Verfügung. Diese sind gemeinsam mit dem jeweiligen Begehren beim AMS einzureichen. Diese gelten für:

- Erstanträge mit Beginn der Kurzarbeit ab 1. Juni (oder später) und

- für Verlängerungsbegehren mit Fortsetzung der Kurzarbeit ab 1. Juni ab dem vierten Kurzarbeitsmonat.

Die neue Sozialpartnervereinbarung wird mit dem Betriebsrat beziehungsweise den Mitarbeitern abgeschlossen. Das Begehren wird gemeinsam mit der neuen Sozialpartnervereinbarung direkt an das AMS via eAMS-Konto hochgeladen.

Vereinbarung binnen 48 Stunden

Eine separate Übermittlung an die Sozialpartner (WKO und Gewerkschaft) ist nicht erforderlich. Die Wirtschaftskammer stimmt den Vereinbarungen pauschal zu.

Das AMS informiert den ÖGB, der sich die Prüfung der Vereinbarungen binnen 48 Stunden vorbehält. Im Falle eines Einwandes oder bei Mängeln wird ein Verbesserungsauftrag erteilt. Ansonsten bewilligt das AMS den Antrag.

Die Eckdaten der neuen Sozialpartnervereinbarung

Bisher haben Arbeitnehmer je nach Höhe ihres Bruttogehaltes eine garantierte Nettoersatzrate in Höhe von 80 %, 85 % oder 90 % erhalten. Und zwar unabhängig von der tatsächlich geleisteten Arbeitszeit über den gesamten Kurzarbeitszeitraum von drei Monaten. Wenn daher jemand etwa im ersten Monat 0 % gearbeitet hat, im zweiten Monat 40 % und im 3. Monat 100 %, so wurde in jedem Monat die gleich hohe Nettoersatzrate ausbezahlt, da der Dienstnehmer ja insgesamt über die drei Monate nicht mehr als die bezahlte Nettoersatzrate gearbeitet hat. Dies hat sich nun geändert. Arbeitet jemand in einem Monat über den Prozentsatz der Nettoersatzrate, erhält er den entsprechenden Nettobetrag ausbezahlt, also in diesem Beispiel im dritten Monat 100 %.

Die Arbeitszeit muss jedoch weiterhin zwischen 10 bis 90 % der Arbeitszeit vor Kurzarbeit liegen, kann aber auch einige Wochen auf null gehen. Zusätzlich sollen die Pauschalsätze hinsichtlich einer etwaigen Über- oder Unterförderung adaptiert werden.

Beendigung der Kurzarbeit und Endabrechnung

Aufgrund guter Auftragslage und auch zur Verbesserung der sozialen Stimmung im Unternehmen beendigen Unternehmen auch vorzeitig die Kurzarbeit. Dabei ist zu beachten, dass die Behaltefrist von einem Monat einzuhalten ist und der Durchführungsbericht dem AMS nach Ablauf der Behaltefrist bis zum 28. des Folgemonats vorgelegt werden muss. Dafür gibt es in der Zwischenzeit eine entsprechende Vorlage, die auch online auf der AMS-Website unter den Downloads zur Verfügung steht.

Brexit: Ende gut alles gut?

Man hätte es schon fast nicht mehr für möglich gehalten: Das Vereinigte Königreich trat letztlich doch per Anfang Februar 2020 aus der Europäischen Union (EU) aus.

Die neuerlichen Verhandlungen zwischen der EU und dem Vereinigten Königreich führten zu einer Anpassung des Austrittsabkommens. Es legt eine Übergangsphase bis Ende 2020 fest. Das Vereinigte Königreich wird bis zu diesem Datum so behandelt, als wäre es noch ein EU-Mitgliedsstaat. Es bleibt also Teil des EU-Binnenmarkts sowie der Zollunion. Somit ergeben sich vorerst keine Änderungen für Bürgerinnen und Bürger sowie für Unternehmen.

Ab 2021 wird das Vereinigte Königreich zum Drittstaat und verlässt den Binnenmarkt und die Zollunion der Europäischen Union. Geplant ist ein umfassendes Wirtschafts- und Sicherheitsabkommen. Ob, wann und in welcher Form dies kommt, ist derzeit noch offen.Wir haben schon ausführlich im Steuerimpuls 2/2018 über zahlreiche dann eintretende Änderungen berichtet. Im Folgenden soll auf einige Besonderheiten eingegangen werden:

Umsatzsteuer

Es wurde vereinbart, dass Vorsteuererstattungsanträge für 2020 bereits bis 31. März 2021 zu stellen sind und nicht (wie sonst üblich bei Drittländern) bis 30. Juni des Folgejahres. Das gilt sowohl für EU-Länder als auch für Anträge in Großbritannien (GB).

Ertragsteuern

Das neue Doppelbesteuerungsabkommen mit Großbritannien ist mit 1. März 2019 in Kraft getreten. Es sieht für Dividenden ab einer Beteiligung von 10 % sowie für Lizenzzahlungen eine Quellensteuerbefreiung vor. Damit konnten wesentliche, innerhalb der EU geltende Vorteile erhalten bleiben. Für Zinsen gilt das nicht.

Aufenthaltsstatus

Unionsbürger, die weiterhin in Großbritannien ansässig bleiben wollen, müssen bis spätestens 30. Juni 2021 einen entsprechenden Antrag stellen. Je nach nachgewiesener Aufenthaltsdauer in GB erhalten Bewerber den „settled status (schon mehr als fünf Jahre Aufenthalt) bzw. den „pre-settled status“ bei kürzerem Aufenthalt. Britische Staatsbürger in Österreich müssen bis 30. Juni 2021 einen Antrag auf Bestätigung des weiteren Aufenthaltsrechts bei der zuständigen Behörde (Landeshauptmann, Bezirkshauptmannschaft, Bürgermeister bzw. Magistrat) stellen.

Sozialversicherung

Während der Übergangsphase bleibt bei Entsendungen aus oder nach Großbritannien alles beim Alten. Das bedeutet, dass bei Entsendungen bis zu zwei Jahren die betreffende Person weiterhin im Wohnsitzstaat sozialversichert bleibt. Danach müssen Regeln ausverhandelt werden, die eine Doppelversicherung vermeiden.

Sonderfall Nordirland

Nordirland wird politisch den Drittlandstatus erlangen (britisches Staatsgebiet) und zum britischen Zollgebiet gehören. Jedoch wird eine spezielle Zollpartnerschaft mit der EU angestrebt sowie auch eine Zollunion mit Großbritannien. Dabei verläuft die Zollgrenze zwischen Großbritannien und der EU in der Irischen See und nicht zwischen Irland und Nordirland (Verschiebung der Zollgrenze). Darüber hinaus sollen die Binnenmarktregelungen auch nach 2020 für Nordirland weiterhin Anwendung finden. Aus umsatzsteuerlicher Sicht könnten EU-Unternehmen somit innergemeinschaftliche Lieferungen nach Nordirland ausführen. Wie dies vor allem hinsichtlich der Meldungen in der Praxis funktionieren soll, bleibt fraglich.

Innergemeinschaftliche Lieferungen: Transportnachweis neu geregelt

Der Belegnachweis für innergemeinschaftliche Lieferungen wurde in einer EU-Verordnung neu geregelt.

Der Nachweis der Beförderung in ein anderes EU-Land muss ab 2020 mindestens zwei einander nicht widersprechende und von unabhängigen Dritten erstellte Nachweise enthalten. Dafür unterscheidet man zwei Gruppen:

Gruppe 1 – Unterlagen zum Versand

- Unterzeichneter CMR-Frachtbrief,

- Konnossement (Seefrachtbrief)

- Transportrechnung etc.

Gruppe 2 – andere Unterlagen

- Versicherungspolizzen für den Warentransport,

- Bankunterlagen, die die Bezahlung des Transportes belegen,

- Öffentliche Ankunftsbestätigung der Waren z.B. durch einen Notar,

- Quittungen über die Lagerung der Gegenstände bei einem Lagerhalter etc.

Welche Nachweise erforderlich sind, hängt davon ab, wer den Transport organisiert:

| Transport organisiert: | Verkäufer | Käufer |

| Nachweis | zwei unabhängige Nachweise aus Gruppe 1 oder je ein Nachweis aus einer der beiden Gruppen |

|

| zusätzlich |

Schriftliche Erklärung des Empfängers, dass er den Transport veranlasst hat. Diese muss bis zum 10. Tag des auf die Lieferung folgenden Monats beim Lieferanten sein. |

|

Österreichische Regelung bleibt aufrecht

Die bisherige Verordnung zum Transportnachweis (VO 401/1996) gilt vorerst weiter. Sie können somit den Nachweis so wie bisher erbringen. Es ist allerdings zu erwarten, dass der Transportnachweis gemäß EU-Vorgaben neu geregelt wird. Wir halten Sie am Laufenden.

Reihengeschäft: Transport-Wahlrecht

Im Falle von Reihengeschäften über die Grenze stellt sich immer die Frage, wer die „bewegte“ Lieferung bewirkt. Denn nur sie kann umsatzsteuerfrei behandelt werden.

Alle vorgelagerten Lieferungen sind als „ruhende“ Lieferungen am Abgangsort, alle nachgelagerten Lieferungen als „ruhende“ Lieferungen am Empfängerort steuerpflichtig. Die EU hat Regeln erlassen, die in Bezug auf die Zwischenhändler Klarheit schaffen sollen. Dies gilt sowohl für innergemeinschaftliche wie auch für Lieferungen in ein Drittland.

Die bewegte Lieferung ist demjenigen in der Lieferkette zuzurechnen, der die Beförderung oder Versendung durchführt oder für sie sorgt. Neu ist, dass ein Zwischenhändler ein Wahlrecht hat. Verwendet er gegenüber seinem Lieferer nicht die UID-Nummer seines Landes, sondern eine ihm vom Abgangsstaat gegebene, dann ist ihm die bewegte Lieferung zuzurechnen. Seine Vorlieferanten haben dann ruhende Lieferung im Abgangsstaat bewirkt, das heißt diese Vorlieferanten müssen ihre Rechnungen mit der Umsatzsteuer des Abgangsstaates ausstellen.

Wenn der Zwischenhändler, auf dessen Rechnung die Beförderung oder Versendung erfolgt, unter der UID-Nummer eines Landes ungleich des Abgangslandes auftritt, ändert sich nichts. Die bewegte Lieferung ist die an den Zwischenhändler. Die Lieferung des Zwischenhändlers ist wie alle nachgelagerten im Empfängerstaat umsatzsteuerpflichtig.

Nachweispflicht ab 2020 verschärft

Innergemeinschaftliche Lieferungen müssen nun strenge formale Kriterien erfüllen um steuerfrei zu bleiben.

Bisher war es aufgrund der EU-Rechtsprechung möglich, die Steuerfreiheit für innergemeinschaftliche (ig) Lieferungen auch dann beanspruchen zu können, wenn die formalen Voraussetzungen nicht gänzlich erfüllt wurden, aber materiellrechtlich die Tatsache der ig-Lieferung bewiesen werden konnte. Dies wird sich zukünftig ändern. Ähnlich den strengen Regeln zum Vorsteuerabzug werden bestimmte formale Bedingungen gefordert:

Gültige UID-Nummer des Erwerbers im Land des Erwerbes zum Zeitpunkt der Lieferung

Aufnahme in die Zusammenfassende Meldung (ZM) durch den liefernden Unternehmer

Werden die formalen Voraussetzungen nicht erfüllt, kann die Steuerfreiheit versagt werden. Eine nachträgliche Sanierung – wie etwa im Zuge einer Betriebsprüfung – ist wohl kaum möglich.

Schließlich werden auch an den Belegnachweis beim Verkäufer strengere Anforderungen gestellt: die Tatsache der ig-Lieferung muss durch zwei einander nicht widersprechende, von unabhängigen Dritten erstellte Nachweise dokumentiert werden. Als Nachweise gelten insbesondere Unterlagen zum Transport/Versand (etwa CMR-Frachtbrief), Versicherungspolizzen für den Warentransport, Bankunterlagen zur Bezahlung des Transports, Quittungen über die

Lagerung der Gegenstände bei einem Lagerhalter. Veranlasst der Erwerber den Transport (Abholfall), ist zusätzlich eine schriftliche Erklärung des Erwerbers

notwendig, dass er den Transport veranlasst hat.

Bund stellt ab 1. Dezember elektronisch zu

Mit Jänner 2020 haben alle Behörden das Recht, Unternehmen ausschließlich elektronisch anzuschreiben. Der Bund startet damit bereits am 1. Dezember 2019. Unternehmen müssen die Empfangsvoraussetzungen schaffen.

Zustellung über das USP

Die eZustellung erfolgt über das Unternehmensserviceportal (USP) auf www.usp.gv.at. Dazu brauchen Unternehmen ein Konto beim USP und eine gültige E-Mail-Adresse für die Benachrichtigung vom Posteingang. Im USP im Bereich „MeinPostkorb“ muss auch ein Postbevollmächtigter für die Zustellung hinterlegt werden. Wer noch kein USP-Konto besitzt, kann dieses kostenlos mittels Handysignatur anlegen.

Ausnahme für Kleinunternehmer

Kleinunternehmer ohne Umsatzsteuerpflicht sind nicht verpflichtet, auf die eZustellung umzusteigen. Eine freiwillige Nutzung ist möglich.

Unzumutbarkeit

Grundsätzlich sind alle Unternehmen mit Ausnahme der Kleinunternehmer zur Teilnahme an der eZustellung verpflichtet. Nur wenn die erforderlichen technischen Voraussetzungen nicht gegeben sind, gilt die elektronische Zustellung auch nach 2020 als unzumutbar.

Derzeit gibt es keine Sanktionen. Wenn es keine elektronische Zustellmöglichkeit gibt, so stellt die Behörde weiterhin postalisch zu.

Vertreterpauschale

Das Werbungskostenpauschale für unselbständige Vertreter beträgt derzeit 5 % der Bemessungsgrundlage, höchstens 2.190 € pro Jahr.

Die Bemessungsgrundlage errechnete sich bisher aus den Bruttobezügen abzüglich steuerfreier Bezüge und Sonderzahlungen. Seit dem Verfassungsgerichtshof-Erkenntnis aus 2018 sind jedoch auch die steuerfeien Reisekostenersätze vom Werbungskostenpauschale abzuziehen.

Strittig und schon wiederholt Zankapfel vor den Höchstgerichten war die Frage, wer als Vertreter gelten darf. Grundsätzlich sind Vertreter Personen, die im Außendienst zum Zwecke der Anbahnung und des Abschlusses von Geschäften tätig sind. Eine andere nicht auf Geschäftsabschlüsse gerichtete Außendiensttätigkeit ist keine Vertretertätigkeit (etwa Kontrollen, Inkasso oder Beratung). Im April 2017 hat der Verwaltungsgerichtshof

(VwGH) entschieden, dass es keiner Abschlussvollmacht bedarf. Weiters können auch angestellte Vertreter, die potentielle Kunden nur an lokale Großhändler vermitteln, das Pauschale beanspruchen. Im Mai 2017 hat der VwGH überdies entschieden, dass das Vertreterpauschale auch anderen Berufsgruppen zustehen kann, etwa Versicherungsmaklern. Sofern das Tätigkeitsbild eines Vertreters gegeben ist, kann auch die Anbahnung von Versicherungsverträgen als Vertretertätigkeit gelten.

Für Immobilienmakler gibt es nach Ansicht der Finanz weiterhin kein Vertreterpauschale, weil die Tätigkeit die Erfüllung eines bereits abgeschlossenen Maklervertrages darstellt.

Mindestsicherung neu

Mit dem Sozialhilfe-Grundsatzgesetz wurden im April 2019 bundesweit einheitliche Standards für die Mindestsicherung, jetzt wieder „Sozialhilfe“ genannt, festgelegt.

Der Wirrwarr von unterschiedlichen Höchstbeträgen und Anspruchsvoraussetzungen je Bundesland sollte damit ein (vorläufiges) Ende gefunden haben. Die Bundesländer haben die notwendigen Ausführungsgesetze bis spätestens 1.1.2020 zu beschließen und in Kraft zu setzen.

Hier finden Sie eine Übersicht über die Beträge, die auf dem Ausgleichszulagenrichtsatz 2019 basieren:

Alleinstehenden steht ein Betrag von 885 € pro Monat zu. Für Paare sind es zusammen höchstens zweimal 70 %, also 1.240 €. Für das erste Kind gibt es 25 %, also 221 €, für das zweite Kind 15 %, somit 133 €, für jedes weitere Kind 5 %, das sind 44 €.

Heftig umstritten ist allerdings das Thema Kürzung bei schlechten Sprachkenntnissen. Erst ab Deutschniveau B1 oder Englischniveau C1 gibt es den vollen Betrag. Ansonsten stehen nur 65 %, also 576 €, zu. Der Integrationsfonds entscheidet über die Zuteilung der Sprachkurse und ist für die Beaufsichtigung der Tests zuständig.

Alleinerzieher erhalten einen Zuschlag, die Festlegung der Höhe bleibt aber den Bundesländern vorbehalten.

Für Behinderte gibt es einen Zuschlag von 18 %, das sind derzeit 159 €.

Vermögen über 5.200 € (bisher 4.315 €) wird auf die Mindestsicherung angerechnet. Eigentumswohnungen verbleiben nunmehr volle drei Jahre (bisher nur sechs Monate) ohne Grundbucheintragung im privaten Eigentum.

Die genannten Monatsbeträge werden jährlich valorisiert.

Kammerumlage: ab 2019 neue Berechnung

Seit Jänner 2019 werden die Wirtschaftskammermitglieder durch zwei Änderungen bei der Berechnung der Kammerumlage 1 entlastet.

Die Mitglieder der Wirtschaftskammer unterliegen der Umlagenpflicht. Die Kammerumlage 1 (KU1) ist jedoch erst dann zu entrichten, wenn der Nettoumsatz im Kalenderjahr mehr als 150.000 € beträgt. Die Bemessungsgrundlage für die KU1 ist die Summe der Vorsteuern; das sind die in Rechnung gestellte Umsatzsteuer, die auf den Unternehmer übergegangene Umsatzsteuer (Reverse Charge), die Einfuhrumsatzsteuer und die Erwerbsteuer.

Änderungen in der Bemessungsgrundlage

Seit dem 1.1.2019 wird die Umsatzsteuer auf Investitionen des Anlagevermögens nicht mehr in die Bemessungsgrundlage der KU1 einbezogen. Die Regelung bezieht sich auf das gesamte Anlagevermögen und unterscheidet nicht zwischen neuen und gebrauchten Wirtschaftsgütern und gilt auch für geringwertige Wirtschaftsgüter. Dabei ist es unerheblich, ob das Anlagevermögen angeschafft oder selbst hergestellt wurde.

Änderung beim Beitragssatz

Der Hebesatz – das ist der Beitragssatz – wurde von 0,3 % auf 0,29 % gesenkt und es gibt neuerdings einen Staffeltarif:

| Bemessungsgrundlage (Vorsteuervolumen) | Hebesatz (Beitragssatz) |

| bis 3 Mio. Euro pro Jahr | 0,2900 Prozent |

| übersteigender Teil bis 32,5 Mio. Euro | 0,2755 Prozent |

| übersteigender Teil | 0,2552 Prozent |

Tipp für Selbstbucher: Für die korrekte Berechnung der KU1 braucht man in der Regel ein Update im Buchhaltungsprogramm. Wir unterstützen Sie dabei gerne und kontrollieren die Berechnung.

Umsatzsteuer: elektronische Dienstleistungen

Für Internet-Dienstleistungen an private EU-Ausländer gibt es ab 2019 eine Kleinunternehmergrenze von 10.000.

Betroffen sind elektronisch erbrachte sonstige Leistungen und Telekommunikations-, Rundfunk- und Fernsehdienstleistungen an Private im EU-Ausland. Hier gilt die USt des Empfängerlandes, die aber über MOSS (Mini-One-Stop) in Österreich abgerechnet werden kann.

Keine USt bis 10.000 € Umsatz

Bis 2018 gab es allerdings keine Bagatellgrenze. So musste z.B. ein Kleinunternehmer bei österreichischen Kunden keine USt abführen, aber jeder Euro an Private im EU-Ausland war umsatzsteuerpflichtig. Seit Jahresbeginn gibt es nun eine Erleichterung: Wenn im Vorjahr und im laufenden Jahr die Umsätze für solche elektronischen Leistungen nicht mehr als 10.000 € pro Jahr betragen, dann ist der Leistungsort nicht der Empfängerort sondern der Unternehmerort und es gelten die lokalen Befreiungen. Auf die Grenze kann man auch verzichten, wenn das Beobachten der Umsatzgrenze zu aufwendig ist. An einen Verzicht ist man zwei Jahre gebunden. Umsätze an EU-Unternehmen mit UID-Nummer sind nicht betroffen, da hier der Kunde die USt schuldet (Reverse-Charge).

Beispiel: Eine österreichische Unternehmerin bietet E-Books zum Download an. Sie ist Kleinunternehmerin. Der Umsatz an Private im EU-Ausland beträgt 9.000 €. Ab 2019 kann sie alle Verkäufe ohne Umsatzsteuer abrechnen.

Regelbedarf für Kinder ab 2019

Ein Unterhaltsabsetzbetrag kann steuerlich geltend gemacht werden, wenn

ein gesetzlicher Unterhalt geleistet wird,

sich das Kind in einem EU-Mitgliedstaat, EWR oder in der Schweiz aufhält,

das Kind nicht dem Haushalt des Steuerpflichtigen angehört und

für das Kind keine Familienbeihilfe bezogen wird.

In Fällen, in denen keine vertraglich, gerichtlich oder behördlich festgesetzte Unterhaltsleistung vorliegt, wird der Unterhaltsabsetzbetrag nur dann zuerkannt, wenn zumindest die Regelbedarfsätze bezahlt werden.

Regelbedarf wird berechnet

Unter dem Regelbedarf versteht man die Kosten, die für ein Kind in einem gewissen Alter durchschnittlich neben den Betreuungsleistungen anfallen. Die Regelbedarfsätze werden jährlich per 1. Juli anhand der Kinderkostenanalyse der Statistik Austria errechnet (jährliche Indexierung des Wertes aus 1964). Damit für steuerliche Belange unterjährig keine unterschiedlichen Beträge zu berücksichtigen sind, gelten die Regelbedarfsätze für das gesamte Kalenderjahr 2019.

Die monatlichen Regelbedarfsätze betragen für 2019:

| Altersgruppe | EUR |

| 0-3 Jahre | 208,00 |

| 3-6 Jahre | 267,00 |

| 6-10 Jahre | 344,00 |

| 10-15 Jahre | 392,00 |

| 15-19 Jahre | 463,00 |

| 19-28 Jahre | 580,00 |

Werden Unterhaltsleistungen für ein nicht dem Haushalt des Steuerpflichtigen angehöriges Kind gezahlt, kann ein Unterhaltsabsetzbetrag geltend gemacht werden. Der Unterhaltsabsetzbetrag beträgt pro Monat für das erste Kind 29,20 €, das zweite Kind 43,80 € und für jedes weitere Kind 58,40 €.

Familienbonus Plus

Ab 2019 gibt es den Familienbonus Plus, der eine Entlastung bis zu 1.500 Euro pro Kind und Jahr bringt. Antrag stellen!

Der Familienbonus Plus ist ein Steuerabsetzbetrag in Höhe von

125 € pro Monat für ein Kind bis zum 18. Lebensjahr (1.500 € jährlich) bzw.

41,68 € pro Monat für ein volljähriges Kind (500 € jährlich)

Voraussetzung ist der Bezug von Familienbeihilfe und ein Wohnsitz in Österreich, EU/EWR oder Schweiz. Der Bonus wird mit dem Steuerbescheid ausbezahlt. Für 2019 bekommt man ihn dann frühestens im Frühjahr 2020 ausbezahlt.

Auszahlung bereits laufend

Wer als Dienstnehmer nicht so lange warten möchte, kann das Formular E30 abgeben: Die Lohnsteuer wird um den Familienbonus Plus reduziert. Für haushaltszugehörige Kinder braucht man die Familienbeihilfenbestätigung (FinanzOnline oder beim Finanzamt anfordern). Für nichthaushaltszugehörige Kinder braucht man den Nachweis der Unterhaltszahlungen.

Tipp: Wer zusätzlich eine Arbeitnehmerveranlagung durchführt, darf nicht auf den Familienbonus Plus vergessen, sonst kommt es zu einer Steuernachzahlung.

Formular E30:

www.bmf.gv.at > Formulare > Suchbegriff „E30“ eingeben

Familienbonus plus beschlossen

Eltern bekommen ab 2019 den Familienbonus Plus. Dieser ist ein Absetzbetrag und verringert die Steuerlast. Für Geringverdiener gibt es einen Kindermehrbetrag. Dafür entfallen der Kinderfreibetrag und die steuerliche Abzugsfähigkeit der Kinderbetreuungskosten bis zum 10. Lebensjahr.

Beim Familienbonus Plus handelt es sich um einen Absetzbetrag, der sich direkt auf die Steuerlast auswirkt. Er ist nicht negativsteuerfähig; das bedeutet, man profitiert nur, wenn man Steuern zahlt. Dieser Absetzbetrag steht jedem Steuerpflichtigen für jedes im Inland lebende Kind zu, solange man Familienbeihilfe bezieht. Der Bonus beträgt:

- max. 125,00 € pro Monat (1.500 € pro Jahr) bis zum Ablauf des Monats, in dem das Kind das 18. Lebensjahr vollendet hat bzw.

- max. 41,68 € pro Monat (maximal 500 € pro Jahr) nach Ablauf des Monats, in dem das Kind das 18. Lebensjahr vollendet hat.

Wenn Kinder in einem anderen EU-Land, im EWR-Raum oder der Schweiz leben, wird der Familienbonus an das Preisniveau des jeweiligen Landes angepasst.

Eltern können sich aussuchen, ob sie den Familienbonus Plus über die Lohnverrechnung 2019 (Arbeitnehmer Formular E 30 beim Arbeitgeber abgeben) oder über die Steuererklärung bzw. Arbeitnehmerveranlagung 2019 mit Auszahlung 2020 ausbezahlt haben möchten.

Bei (Ehe-)Partnern kann der Familienbonus für das jeweilige Kind von einer Person voll bezogen oder jeweils zur Hälfte beantragt werden. Bei getrennt lebenden Eltern bekommt den Bonus entweder der Familienbeihilfenberechtigte in voller Höhe, oder er wird zwischen den getrennt lebenden Eltern aufgeteilt. Während einer Übergangsfrist von drei Jahren ist für getrennt lebende Paare eine Aufteilung 90 % zu 10 % in Abhängigkeit des Aufkommens für die Kinderbetreuungskosten vorgesehen. Bezahlt der unterhaltsverpflichtete Partner keinen bzw. zu wenig Unterhalt, steht diesem kein bzw. nur ein reduzierter Familienbonus zu.

Alle steuerzahlenden Alleinerzieher und Alleinverdiener – insbesondere die geringverdienenden – werden künftig eine Mindestentlastung von 250 € (= Kindermehrbetrag) pro Kind und Jahr erhalten. Wird mindestens 11 Monate (330 Tage) Arbeitslosengeld, Mindestsicherung oder eine Leistung aus der Grundversorgung bezogen, steht dieser Kindermehrbetrag nicht zu. Ein Ehepaar, bei dem beide weniger als 1.200 € brutto im Monat verdienen, erhält weder Kinderbonus noch Absetzbetrag.

Der Anspruch auf den Familienbonus Plus ist an den Anspruch auf Familienbeihilfe geknüpft. Eltern können für Kinder mit Behinderung unabhängig vom Alter des Kindes den entsprechenden Familienbonus beantragen.

|

Bruttogehalt pro Monat |

Bonus bei einem Kind | Bonus bei zwei Kindern | Bonus bei drei Kindern |

| 3.000 und mehr | 1.500 | 3.000 | 4.500 |

| 2.300 | 1.500 | 3.000 | 3.292 |

| 2.000 | 1.500 | 2.261 | 2.261 |

| 1.750 | 1.500 | 1.606 | 1.606 |

| 1.500 | 1.022 | 1.022 | 1.022 |

| 1.200 | 258 | 258 | 258 |

Geldwäsche

Die Bekämpfung von Geldwäsche und Terrorismusfinanzierung ist aufgrund der steigenden Anzahl terroristischer Anschläge brisant wie noch nie. Compliance-Vorschriften, die neben Banken und Versicherungen auch andere Berufe betreffen, stehen im Fokus der Geldwäsche-Novelle 2017.

Unternehmer sollten zum eigenen Schutz das Ziel verfolgen, Auffälligkeiten bei ihren Dienstleistungen zu erkennen und verbotene Geldflüsse durch Verdachtsmeldungen zu stoppen.

Für folgende Unternehmen gelten besondere Sorgfaltspflichten: Kasinos, Steuerberater, Wirtschaftsprüfer, Notare, Rechtsanwälte, (Bilanz)buchhalter, Immobilienmakler, Unternehmensberater mit bestimmten Geschäften, Versicherungsvermittler und Handelsgewerbetreibende wie beispielsweise Juweliere oder Antiquitätenhändler ab einem Barumsatz von 10.000 €. Besondere Sorgfaltspflicht gilt außerdem bei jedem Geldwäscheverdacht sowie bei auftretenden Zweifel an der Echtheit oder Angemessenheit der Kundenidentifikation.

Die 4. Geldwäsche-Richtlinie der EU legt den Unternehmern folgende Pflichten auf:

- Führen Sie einen unternehmensinternen Risikocheck durch. Vorlagen liefern die Kammern.

- Identifizieren Sie jeden Kunden bereits vor Beginn der Geschäftsbeziehung mit einem amtlichen Lichtbildausweis, Urkundenvorlage bei juristischen Personen, Feststellung der Identität des wirtschaftlichen Eigentümers und einer Vollmacht sowie Identitätsfeststellung bei Vertretung.

- Stellen Sie fest, ob Ihr Kunde eine politisch exponierte Person (PEP) ist.

- Bewerten Sie Art und Zweck der Geschäftsbeziehung.

- Überprüfen Sie die Mittelherkunft auf Plausibilität.

- Überwachen Sie laufend die Transaktionen und Geschäftsbeziehungen.

- Bei Geschäftsbeziehungen mit politisch exponierten Personen bzw. bei Feststellung eines erhöhten Risikos laut Risikoüberprüfung gelten verstärkte Sorgfaltspflichten.

- Bei Verdachtsfällen besteht jedenfalls Meldepflicht.

Geldwäsche ist ein Straftatbestand gemäß Strafgesetzbuch. Sie setzt eine kriminelle Vortat – also eine Straftat – voraus, aus der ein Vermögensvorteil erzielt wurde. Unter Vortat versteht man Straftaten mit einer Strafandrohung von mehr als einem Jahr Freiheitsstrafe. Beispiele dafür sind Wirtschaftskriminalität, Steuerhinterziehung, organisierte Kriminalität wie Suchtmittelhandel und Terrorismusfinanzierung.

Bei Kenntnis oder Verdacht, dass finanzielle Mittel unabhängig vom Betrag aus kriminellen Handlungen stammen oder mit Terrorismusfinanzierung in Verbindung stehen, sind die oben genannten Unternehmer verpflichtet, dies bei der Geldwäschemeldestelle zu melden. Die Meldestelle ist beim Innenministerium angesiedelt.

Bei Verstoß gegen die Geldwäsche-Compliance drohen dem Unternehmer empfindliche Strafen bis in den Millionenbereich.

Das Wirtschaftliche Eigentümer Registergesetz ist ebenfalls eine Maßnahme gemäß 4. EU-Geldwäsche-Richtlinie, um jene identifizieren zu können, die hinter den juristischen Personen stehen.

Tipp:

Die jeweiligen Kammern und Interessensvertretungen bieten nützliche Checklisten und Musterformulare.

GmbH gründen jetzt elektronisch möglich

Seit Anfang 2018 kann man eine Einpersonen-GmbH ohne Notar gründen.

Errichtungsurkunde

Die Errichtungsurkunde – das ist der Gesellschaftsvertrag bei einer Einpersonen-GmbH – wird über das Unternehmensserviceportal (USP) auf www.usp.gv.at elektronisch erstellt und an das Firmenbuch weitergeleitet. Sie muss folgende Punkte enthalten:

- Firma und Sitz der Gesellschaft

- Gegenstand des Unternehmens

- Höhe des Stammkapitals (mind. 35.000 €, bei Inanspruchnahme des Gründungsprivilegs 10.000 €)

- Betrag der zu leistenden Einlage (Stammeinlage)

- Bestellung des Geschäftsführers und einzigen Gesellschafters

Die Errichtungsurkunde darf höchstens noch Folgendes beinhalten:

- GmbH trägt Gründungskosten bis 500 €

- Gründungsprivileg

- Jährliche Beschlussfassung über die Verteilung des Gewinns

Die Bank bekommt eine wichtige Rolle

Der Weg zur Bank bleibt einem nicht erspart, denn die GmbH braucht ein eigenes Konto auf das man die Stammeinlage einzahlt. Die Bank muss auch die Identität des Gründers prüfen. Ausweis daher nicht vergessen! Die Bank schickt eine Ausweiskopie, die Bestätigung über die Einzahlung sowie eine Musterzeichnung ans Firmenbuchgericht.

Tipp: Zuerst zur Bank! Für die Firmenbuchanmeldung brauchen Sie den IBAN des Geschäftskontos.

So kommen Sie zur GmbH

Alles was Sie brauchen ist eine Handysignatur oder Bürgerkarte. Damit registrieren Sie sich beim USP. Im zweiten Schritt legen Sie innerhalb des USP ein Gründerkonto an.

USP-Gründerkonto

Mit Anlage des Gründerkontos können Sie weitere Wege elektronisch erledigen:

- NeuFöG-Erklärung

- Anmeldung Gewerbe

- Anmeldung SVA (Sozialversicherungsanstalt der gewerblichen Wirtschaft)

- Anmeldung Finanzamt

Welche GmbHs können nicht elektronisch gegründet werden?

- GmbHs mit mehreren Gesellschaftern

- Einpersonen-GmbH mit einer Gesellschaft als Gesellschafter oder bei abweichendem Geschäftsführer

- GmbHs, bei denen ein zusätzlicher Eignungsnachweis ans Firmenbuch übermittelt werden muss (z.B. Ärzte).

Fast ohne Gebühren

Die elektronische Gründung geht schnell und kostet fast nichts (außer die Stammeinlage):

- Notariatskosten: entfallen

- Eintragung Gewerbe gratis seit 2017

- Firmenbuch: Die Firmenbuchgebühr entfällt für NeuFöG-Unternehmen

- Bankgebühren: Hier fallen wahrscheinlich Gebühren an. Holen Sie Vergleichsangebote ein!

Sinnvolle Gründungsberatung

Auch wenn die rasche Gründung einer Einpersonen-GmbH verlockend klingen mag, so empfehlen wir, sich vor der Gründung umfassend zu informieren. Denn die GmbH muss z.B. immer eine doppelte Buchhaltung führen und jährlich eine Bilanz erstellen. Steuerlich fällt auch in Verlustjahren die jährliche Mindestkörperschaftsteuer von 500 € im ersten bis 1.750 € ab dem elften Jahr an.

Registrierkassen im laufenden Betrieb

Inzwischen haben es die meisten geschafft, ihre Registrierkasse in Betrieb zu nehmen und den Startbeleg mit der Belegcheck-App zu prüfen. Doch auch im laufenden Betrieb hält uns die Registrierkasse auf Trab. Hier finden Sie die Aufgaben, die die Finanz fordert.

Monatlich

Die Registrierkasse muss zumindest monatlich abgeschlossen werden. Üblicherweise schließt man aber nicht monatlich sondern täglich mit dem Tagesabschluss ab. Dabei wird ein Beleg ausgedruckt oder elektronisch abgespeichert. Dieser braucht allerdings nicht mit der Belegcheck-App geprüft werden. Bewahren Sie diesen Beleg sieben Jahre auf.

Quartalsweise

Das vollständige Datenerfassungsprotokoll (DEP) muss zumindest quartalsweise auf einem elektronischen Speichermedium gesichert werden. Externe Festplatten, USB-Sticks oder externe Server etwa sind dafür geeignet. Wichtig aber: Das DEP muss unveränderbar und vor Zugriff sicher sein.

Fragen Sie Ihren Kassenanbieter, wie das DEP gesichert wird. Bei Online-Kassensystemen erfolgt die Sicherung zumeist automatisch. Das DEP muss ebenfalls sieben Jahre lang aufbewahrt werden. Wenn die Sicherung das gesamte DEP speichert, muss man immer nur das letzte Protokoll behalten.

Am Ende des Jahres

Der letzte Beleg der Registrierkasse vor dem Jahreswechsel ist der Jahresbeleg. Unternehmerinnen und Unternehmer müssen zum Jahresende noch den Jahresbeleg ihrer Registrierkasse ausdrucken und aufheben. Auch für Unternehmen mit abweichendem Wirtschaftsjahr gilt der Stichtag 31. Dezember.

Bei Saisonbetrieben wie etwa Freibädern kann der Jahresbeleg auch zu Saisonende, spätestens jedoch vor Saisonanfang im neuen Jahr erfolgen. Wer über Silvester offen hat und Umsätze tätigt, darf den Jahresbeleg auch nach Geschäftsschluss oder bis zum nächsten Öffnungstag ausdrucken – aber maximal eine Woche später. Der Jahresbeleg muss wie der Startbeleg zu Beginn mit der Belegcheck-App bis spätestens 15. Februar des Folgejahres überprüft werden.

Ausfall der Registrierkasse

Wenn die Registrierkasse länger als 48 Stunden ausfällt, muss man dies melden. Die Meldung muss innerhalb einer Woche über FinanzOnline erfolgen. Dafür stehen verschiedene Eingabemasken zur Verfügung, je nachdem, ob die Kasse selbst defekt ist oder die Signaturerstellungseinheit einen Fehler aufweist. Anzugeben sind der Grund und der Beginn des Ausfalls mit Datum und Uhrzeit. Funktioniert die Kasse wieder, ist die Wiederinbetriebnahme ebenfalls zu melden. Im Falle einer gescheiterten Instandsetzung oder einer irreparablen Datenbeschädigung muss man die Außerbetriebnahme melden.

Tipp:

Holen Sie sich vom Finanzamt einen FinanzOnline-Zugang, damit Sie gegebenenfalls den Ausfall selbst melden können! Wir unterstützen Sie dabei.

Legal Entity Identifier (LEI): Wertpapiergeschäfte ab 2018

Unternehmen brauchen für Wertpapiergeschäfte ab 2018 einen Legal Entity Identifier (LEI).

Beim LEI handelt es sich um eine 20-stellige Kennnummer, die weltweit eine eindeutige Identifizierung von Teilnehmern am Finanzmarkt ermöglicht. LEI-fähig sind alle Unternehmen im Firmenbuch (damit auch eingetragene Einzelunternehmen), Vereine und öffentliche Verbände wie Gemeinden. Nicht LEI-fähig sind Privatpersonen oder Einzelunternehmen ohne Firmenbucheintragung. Die Banken müssen Wertpapiergeschäfte von LEI-fähigen Unternehmen und Institutionen ab 2018 mit LEI-Nummer an die Finanzmarktaufsicht (FMA) melden. Bei außerbörslichen Finanzderivaten muss bereits jetzt gemeldet werden. Die Banken beginnen derzeit, betroffene Unternehmen zu informieren.

Anmeldung und Kosten

Die Anmeldung erfolgt über das WM-LEI-Portal www.wm-leiportal.org. Diese Organisation ist der Partner der Österreichischen Kontrollbank (OeKB) und ist auch zuständig für Österreich. Der Erstantrag kostet 100 € netto, jährlich kommen noch 80 € hinzu. Ab dem Antrag muss man rund fünf Werktage bis zur Vergabe des LEI rechnen.

Tipp: Ab heuer dürfen Sie wieder alle § 14-Wertpapiere für den Gewinnfreibetrag kaufen. Für deren Kauf brauchen Sie den LEI ab 2018. Sprechen Sie mit Ihrer Bank.

Wer ist der wahre Eigentümer?

Zur Bekämpfung von Briefkastenfirmen und Geldwäsche wird ab Jänner 2018 ein Register eingeführt, das die wirtschaftlichen – also die wahren – Eigentümer von Gesellschaften, Vereinen etc. aufzeigen soll. Erstmals werden auch Stiftungen und Fonds mit ihren Eigentümern bzw. Stiftern zentral erfasst. Das Register wird nicht öffentlich zur Verfügung gestellt. Behörden und Vertreter können aber kostenpflichtig ausdrucken.

Wirtschaftlicher Eigentümer

Das neue Wirtschaftliche Eigentümer Registergesetz (WiEReG) sieht als wirtschaftliche Eigentümer natürliche Personen, die etwa bei Aktiengesellschaften und GmbHs direkt oder indirekt mit mehr als 25 % beteiligt sind. Es kommt allerdings nicht auf die formalen Eigentumsverhältnisse an, sondern es werden jene Personen erfasst, die die tatsächliche Kontrolle ausüben. Bei Treuhandverhältnissen sind das zumeist die Treugeber, bei Privatstiftungen die Stifter und bei Vereinen die Obmänner.

Erleichterungen